Parket bij de Hoge Raad, 02-06-2015, ECLI:NL:PHR:2015:841, 14/05914

Parket bij de Hoge Raad, 02-06-2015, ECLI:NL:PHR:2015:841, 14/05914

Gegevens

- Instantie

- Parket bij de Hoge Raad

- Datum uitspraak

- 2 juni 2015

- Datum publicatie

- 12 juni 2015

- ECLI

- ECLI:NL:PHR:2015:841

- Formele relaties

- Arrest Hoge Raad: ECLI:NL:HR:2015:1779, Gevolgd

- Zaaknummer

- 14/05914

Inhoudsindicatie

Drie opvolgende fiscale eenheden binnen één kalenderjaar (2009). Met welke eerdere drie ‘jaren’ kunnen de verliezen van FE2 en FE3 die aan FE1 toerekenbaar zijn, worden verrekend? Moet het (eerste) deel van 2009 waarin FE1 bestond, voor de verliesterugwenteling als een separaat ‘jaar’ beschouwd worden?

Feiten: De belanghebbende en haar deelnemingen waren t/m 21 april 2009 een fiscale eenheid (FE1). Per 22 april 2009 is een nieuwe moedermaatschappij toegevoegd (FE2). Nog in hetzelfde kalenderjaar, per 22 december 2009, is weer een nieuwe moedermaatschappij toegevoegd (FE3). Alle drie de opvolgende fiscale eenheden maakten in 2009 verlies. Op verzoek van de belanghebbende is het in 2009 door FE1 vóór voeging in FE2 geleden verlies (2009(1)) verrekend met de winst 2006 van FE1. In afwijking van belanghebbendes verzoek heeft de Inspecteur (i) de verliezen 2009 van FE2 en FE3 (2009(2)) die toerekenbaar zijn aan de voormalige FE1 niet verrekend met winst 2006 van FE1, maar met winst 2007 van FE1 en (ii) het aan de voormalige FE1 toerekenbare deel van het verlies 2010 van FE3 niet verrekend met winst 2007 van FE1 maar met winst 2008 van FE1. Belanghebbendes bezwaar tegen de verliesverrekeningsbeschikkingen is afgewezen.

Voor de Rechtbank was in geschil of de tijdspanne 1 januari - 21 april 2009 (2009(1)) op grond van art. 7(4)(2e volzin) Wet Vpb voor de toepassing van art. 20(2) jo. 20(10) Wet Vpb (verliesverrekening met drie voorafgaande jaren) een ‘jaar’ is. Het aan de voormalige FE1 toerekenbare verlies over de tijdspanne 22 april - 31 december 2009 (2009(2)) is dan verrekenbaar met winsten over het korte ‘jaar’ 2009(1) en de ‘jaren’ 2008 en 2007. De belanghebbende meent dat het verlies 2009(2) óók verrekenbaar is met de winst 2006. De Rechtbank heeft de belanghebbende in het gelijk gesteld omdat uit de parlementaire geschiedenis van art. 7(4) Wet Vpb niet blijkt dat de wetgever bedoeld zou hebben de verliesverrekeningstermijn op enige wijze te beperken. Onder “boekjaar” verstaat de Rechtbank op basis van HR BNB 2010/131 de periode waarover een onderneming financieel verslag legt. Tussentijdse cijfers uitsluitend voor de belastingheffing kunnen daar niet mee worden gelijkgesteld. Het (boek)jaar 2009 moet worden aangemerkt als één ‘jaar’ en niet als twee ‘jaren’, zodat de verliezen van 2009 en 2010 kunnen worden teruggewenteld naar respectievelijk 2006 en 2007.

Volgens het Hof volgt uit de parlementaire geschiedenis inderdaad niet dat de wetgever achterwaartse verliesverrekening wilde beperken, maar volgt er evenmin uit dat hij de omschrijving van ‘jaar’ in art. 7(4) Wet Vpb niet wilde doen gelden voor de verliesverrekening ex art. 20 Wet Vpb. Op basis van een grammaticale en wetssystematische uitleg kwam het Hof tot het oordeel dat art. 7(4)(2e volzin) Wet Vpb doorwerkt naar art. 20 Wet Vpb en dat de periode 2009(1) als ‘jaar’ geldt in de zin van die bepaling. Ook in de uitleg van het begrip ‘boekjaar’ door de Rechtbank achtte het Hof overigens het gelijk aan de Inspecteur, omdat een ‘boekjaar’ de periode is waarover ‘de boeken’ worden opgemaakt en die periode niet louter het statutaire boekjaar betreft. Ook als tussentijds de (groot)boeken fiscaalrechtelijk worden afgesloten en opgemaakt, is een ‘boekjaar’ voltooid. Het vroegste voorafgaande jaar in de zin van art. 20 Wet Vpb waarnaar de verliezen 2009(2) kunnen worden teruggewenteld is het (kalender)boekjaar 2007. Het Hof heeft het hogere beroep van de Inspecteur daarom gegrond verklaard.

In cassatie herhaalt de belanghebbende dat met art. 7(4)(2e volzin) Wet Vpb niet is bedoeld de achterwaartse verliesverrekening op enige wijze te beperken. De Rechtbank heeft de omschrijving van ‘boekjaar’ in HR BNB 2010/131 terecht ook buiten de omzetbelasting van belang geacht. Het boekjaar van een vennootschap is haar statutaire boekjaar; art. 7(4)(2e volzin) Wet Vpb heeft daar geen invloed op. Dat artikel hangt samen met art. 6(3) Besluit Fiscale Eenheid 2003, dat tussentijdse boekensluiting voorschrijft wegens het ophouden van de zelfstandige belastingplicht van de te voegen dochter, nopende tot een aangifte en een aanslag. Het statutaire boekjaar en daarmee het fiscale boekjaar blijven echter ongewijzigd, aldus de belanghebbende.

A-G Wattel meent dat uit art. 7(4) Wet Vpb blijkt dat ‘jaar’ is de tijdspanne waarover vennootschapsbelasting wordt geheven. In beginsel komt dat overeen met het statutaire (vennootschapsrechtelijke) ‘boekjaar’. Een uitzondering geldt als een dochter in de loop van haar (vennootschapsrechtelijke) boekjaar deel gaat uitmaken of ophoudt deel uit te maken van een fiscale eenheid. Dan wijkt het belastingrechtelijke ‘jaar’ af van het vennootschapsrechtelijke ‘boekjaar’. Met het Hof meent de A-G dat grammaticale uitleg van art. 7(4)(2e volzin) Wet Vpb meebrengt dat bij voeging in de loop van een vennootschapsrechtelijk boekjaar twee fiscale ‘jaren’ ontstaan waarover belasting wordt geheven. Art. 6 BFE 2003 schrijft afsluiting van het fiscale ‘jaar’ voor als een dochter in de loop van haar vennootschapsrechtelijke ‘boekjaar’ wordt gevoegd. Art. 21(1) Wet Vpb bepaalt dat een verlies verrekend wordt met belastbare winst van een voorafgaand ‘jaar’ door vermindering van de aanslag over dat voorafgaande ‘jaar’. Het wettelijke systeem gaat dus uit van verrekening van verliezen van aanslagjaren met belastbare winsten van aanslagjaren. Nu belastbare winsten en aanslagen per ‘jaar’ in de zin van art. 7(4) Wet Vpb worden vastgesteld, en een later verlies verrekend wordt door vermindering van de aanslag over dat eerdere ‘jaar’ (heffingstijdvak), concludeert de A-G met het Hof dat ook wetssystematisch het meest voor de hand ligt dat het ‘jaar’ in art. 20(2) Wet Vpb is het ‘jaar’ (heffingstijdvak) ex art. 7(4) Wet Vpb, i.e. de tijdspanne waarop de aanslag vennootschaps-belasting ziet. De verrekening van verliezen geleden door een nieuwe fiscale eenheid, over het voegingstijdstip heen, met winsten van een daarvóór bestaande fiscale eenheid die in die nieuwe fiscale eenheid opging, geschiedt op grond van art. 15ae(1)(d) Wet Vpb ‘met toepassing van art. 20(2) Wet Vpb,’ dat wil dus zeggen: door verrekening van dat verlies met de belastbare winsten van ‘het voorafgaande jaar’. Daaruit volgt volgens de A-G dat het voorvoegingsdeel (2009(1) van het voegingsjaar 2009 voor de toepassing van art. 20(1) Wet Vpb geldt als ‘het voorafgaande jaar’. Als het standpunt van de belanghebbende (verrekening van het navoegingsverlies 2009(2) met de winsten 2006, 2007 en 2008) juist zou zijn, zou het aan de voeging ‘voorgaande jaar’ niet ‘jaar’ 2009(1) zijn, maar het jaar 2008. Er zou dan geen bepaling zijn op grond waarvan het navoegingsverlies 2009(2)) verrekend kan worden met voorvoegingswinst 2009(1). Met ‘het voorafgaande jaar’ kan niet bedoeld zijn zowel de tijdspanne 2009(1) als het jaar 2008 (de som van die twee). Met ‘het voorafgaande jaar’ is volgens de AG slechts één van die twee perioden (‘jaren’) bedoeld; hij meent dus met het Hof dat de tekst en het wettelijke systeem tot de conclusie leiden dat ‘het voorafgaande jaar’ is het jongst afgesloten ‘jaar’ (heffings- en aanslagperiode), i.e. de tijdspanne 2009(1)).

Conclusie: cassatieberoep ongegrond.

Conclusie

mr. P.J. Wattel

Advocaat-Generaal

Conclusie van 2 juni 2015 inzake:

|

Nr. Hoge Raad: 14/05914 |

[X] BV |

|

Nrs. Gerechtshof: 14/00195;14/00196;1400197 Nrs. Rechtbank: AWB 13/2116; 13/2117; 13/2118 |

|

|

Derde Kamer A |

tegen |

|

Vennootschapsbelasting 2006 - 2010 |

Staatssecretaris van Financiën |

1 Overzicht

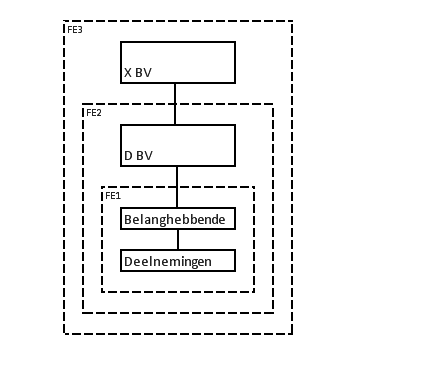

[A] BV (de rechtsvoorganger van de thans belanghebbende1) en haar deelnemingen waren vanaf (in elk geval) 1 januari 2006 tot en met 21 april 2009 een fiscale eenheid (FE1). Per 22 april 2009 werd [D] BV als nieuwe moedermaatschappij aan deze FE toegevoegd (FE2). Nog in hetzelfde kalenderjaar, per 22 december 2009, werd [X] BV als nieuwe moedermaatschappij toegevoegd (FE3). FE3 is tot in elk geval 31 december 2010 niet verbroken.

In het fiscale resultaat van FE2 en FE3 is mede begrepen het fiscale resultaat van de maatschappijen die behoorden tot de voormalige FE1 (hierna gezamenlijk te noemen: ‘de voormalige FE1’). Alle drie de opvolgende fiscale eenheden FE1, FE2 en FE3 hebben in 2009 verlies geleden en daarvan voor dat jaar aangifte vennootschapsbelasting gedaan. Conform het verzoek van de belanghebbende heeft de Inspecteur het verlies 2009 van FE1 geleden vóór voeging in FE2 verrekend met de belastbare winst 2006 van FE1. In afwijking echter van dat verzoek heeft de Inspecteur de verliezen 2009 van FE2 en FE3 (voor zover toerekenbaar aan de voormalige FE1) niet verrekend met de belastbare winst 2006 van FE1, maar met de belastbare winst 2007 van FE1. Het in 2010 aan de voormalige FE1 toe te rekenen deel van het verlies 2010 van FE3 is door de Inspecteur, in afwijking van het verzoek van de belanghebbende, niet met de belastbare winst 2007 van FE1 maar met de belastbare winst 2008 van FE1 verrekend. De belanghebbende heeft bezwaar gemaakt tegen de desbetreffende verliesverrekeningsbeschikkingen 2006, 2007 en 2008. Bij uitspraken op bezwaar heeft de Inspecteur de beschikkingen gehandhaafd.

De belanghebbende heeft daartegen beroep ingesteld bij de Rechtbank Gelderland, waar in geschil was of de periode 1 januari - 21 april 2009 op grond van art. 7(4)(2e volzin) Wet Vpb voor de toepassing van art. 20(2) jo. 20(10) Wet Vpb (verliesverrekening met drie voorafgaande jaren) een ‘jaar’ is (het jaar 2009(1)). Als die vraag bevestigend moet worden beantwoord, dan is het aan de voormalige FE1 toerekenbare verlies over de periode 22 april - 31 december 2009 (het jaar 2009(2)) verrekenbaar met belastbare winsten over dat korte ‘jaar’ 2009(1) en de ‘jaren’ 2008 en 2007. De belanghebbende meent dat het verlies over de periode 22 april 2009 - 31 december 2009, dat achterwaarts verrekenbaar is met de voorgaande drie jaar, óók verrekenbaar is met het jaar 2006, omdat met art. 7(4)(2e volzin) Wet Vpb niet is beoogd om de achterwaartse verliesverrekening temporeel te beperken. De definitie van de term ‘boekjaar’ in art. 7(4) Wet Vpb is volgens haar beperkt tot die bepaling, die gaat over de berekening van het belastbare bedrag.

De Rechtbank heeft de belanghebbende in het gelijk gesteld, omdat uit de parlementaire geschiedenis van art. 7(4) Wet Vpb niet blijkt dat de wetgever bedoelde de verliesverrekening op enige wijze te beperken. Onder verwijzing naar HR BNB 2010/131 heeft de Rechtbank geoordeeld dat onder “boekjaar” moet worden verstaan de periode waarover een onderneming financieel verslag legt. Tussentijdse cijfers uitsluitend voor de belastingheffing kunnen volgens de Rechtbank niet worden gelijkgesteld met financiële verslaglegging. Het (boek)jaar 2009 moet volgens haar worden aangemerkt als één jaar en niet als twee jaren, zodat de verliezen van 2009 en 2010 ex art. 20(10) Wet Vpb kunnen worden teruggewenteld naar respectievelijk 2006 en 2007.

Ook in hoger beroep, ingesteld door de Inspecteur, bij het Hof Arnhem-Leeuwarden was in geschil of de periode 1 januari - 21 april 2009 een afzonderlijk ‘jaar’ is voor de toepassing van art. 20(2) Wet Vpb. Anders dan de Rechtbank, beantwoordde het Hof die vraag bevestigend. Uit de parlementaire geschiedenis van art. 7(4) Wet Vpb kan weliswaar inderdaad niet worden opgemaakt dat de wetgever de achterwaartse verliesverrekening wilde beperken, maar evenmin dat hij bedoeld zou hebben de omschrijving van ‘jaar’ in art. 7(4) Wet Vpb niet te doen gelden voor de verliesverrekeningsregels van art. 20 Wet Vpb. Het Hof heeft voor grammaticale en wetssystematische uitleg gekozen, leidende tot het oordeel dat art. 7(4)(2e volzin) Wet Vpb doorwerkt naar art. 20 Wet Vpb. Het Hof merkte op dat ook in de uitleg van de Rechtbank het gelijk aan de Inspecteur zou zijn, nu het bij een ‘boekjaar’ gaat om een periode waarover ‘de boeken’ worden opgemaakt en die periode niet louter het statutaire boekjaar betreft. Ook als tussentijds de (groot)boeken fiscaalrechtelijk worden afgesloten en opgemaakt is een ‘boekjaar’ voltooid. De voorvoegingsperiode 2009 is daarom als apart boekjaar te beschouwen, zodat het vroegste voorafgaande jaar in de zin van art. 20 Wet Vpb waarnaar de verliezen kunnen worden teruggewenteld het (kalender)boekjaar 2007 is. Het Hof heeft het hogere beroep van de Inspecteur daarom gegrond verklaard.

De belanghebbende heeft daartegen cassatieberoep ingesteld. Zij herhaalt dat de wettelijke achterwaartse verliesverrekening van drie kalenderjaren onterecht wordt beperkt tot twee jaar, drie maanden en 21 dagen, nu met art. 7(4)(2e volzin) Wet Vpb niet is bedoeld de achterwaartse verliesverrekening op enige wijze te beperken. De Rechtbank heeft de omschrijving van ‘boekjaar’ in HR BNB 2010/131 terecht ook buiten de omzetbelasting van belang geacht. Het boekjaar van een vennootschap is haar statutaire boekjaar; art. 7(4)(2e volzin) Wet Vpb heeft daar geen invloed op. ’s Hofs uitleg leidt tot het uiterst onaannemelijke resultaat dat als voeging plaatsvindt op 2 januari, de wettelijke termijn van achterwaartse verliesverrekening van drie kalenderjaren feitelijk nog slechts twee jaar en één dag zou belopen. Had de wetgever dat gewild, dan had hij dat wel gezegd c.q. moeten zeggen. Art. 7(4)(2e volzin) Wet Vpb hangt samen met art. 6(3) Besluit Fiscale Eenheid 2003, dat een te voegen dochter verplicht tussentijds haar boeken af te sluiten en een vermogensopstelling te maken onmiddellijk vóór de voeging in het desbetreffende statutaire boekjaar. Tussentijds afsluiten is nodig wegens het ophouden van de zelfstandige belastingplicht van de te voegen dochter, dat tot een aangifte en een aanslag noopt. Het statutaire boekjaar en daarmee het fiscale boekjaar worden door die voeging in de loop van het jaar niet gewijzigd. Art. 7(4)(2e volzin) Wet Vpb strekt niet tot het creëren van twee separate korte fiscale boekjaren, maar tot het mogelijk maken van voeging van een dochter in de loop van het statutaire boekjaar van de moeder. ‘s Hofs oordeel is daarmee volgens de belanghebbende in strijd.

Ik meen dat uit art. 7(4) Wet Vpb blijkt dat ‘jaar’ is de tijdspanne waarover vennootschapsbelasting wordt geheven en dat dat ‘jaar’ in beginsel overeenkomt met het statutaire (vennootschapsrechtelijke) ‘boekjaar’. Een uitzondering geldt als een dochter in de loop van haar (vennootschapsrechtelijke) boekjaar deel gaat uitmaken of ophoudt deel uit te maken van een fiscale eenheid. Alsdan wijkt het belastingrechtelijke ‘jaar’ af van het vennootschapsrechtelijke ‘boekjaar’. Met het Hof meen ik dat grammaticale uitleg van art. 7(4)(2e volzin) Wet Vpb meebrengt dat bij voeging in de loop van een vennootschaps-rechtelijk boekjaar twee fiscale ‘jaren’ ontstaan waarover belasting wordt geheven. Art. 6 BFE 2003 schrijft afsluiting van het fiscale ‘jaar’ voor als een dochter in de loop van dochter’s vennootschapsrechtelijke ‘boekjaar’ wordt gevoegd. Art. 20(10) Wet Vpb bood in 2009, 2010 en 2011 de mogelijkheid om de achterwaartse verliesverrekening van een ‘jaar’ te vervangen door drie ‘jaren’. Art. 21(1) Wet Vpb bepaalt dat een verlies verrekend wordt met belastbare winst van een voorafgaand ‘jaar’ door vermindering van de aanslag over dat voorafgaande ‘jaar’. Het wettelijke systeem van verliesverrekening gaat dus uit van verrekening van verliezen van aanslagjaren met belastbare winsten van aanslagjaren. Nu belastbare winsten per ‘jaar’ in de zin van art. 7(4) Wet Vpb worden vastgesteld, en een later verlies verrekend wordt door vermindering van de aanslag over dat eerdere ‘jaar’ (heffingstijdvak), moet mijns inziens met het Hof geconcludeerd worden dat ook wetssystematisch het meest voor de hand ligt dat met ‘jaar’ in art. 20(2) Wet Vpb wordt bedoeld het ‘jaar’ (heffingstijdvak) ex art. 7(4) Wet Vpb, i.e. de periode waarop de aanslag vennootschapsbelasting ziet.

De verrekening van verliezen geleden door een nieuwe fiscale eenheid, over het voegingstijdstip heen, met winsten van een daarvóór bestaande fiscale eenheid die in die nieuwe fiscale eenheid opging, geschiedt op grond van art. 15ae(1)(d) Wet Vpb ‘met toepassing van art. 20(2) Wet Vpb,’ dat wil dus zeggen: door verrekening van dat verlies met de belastbare winsten van ‘het voorafgaande jaar’. Daaruit volgt mijns inziens dat het voorvoegingsdeel van het voegingsjaar voor de toepassing van art. 20(1) Wet Vpb geldt als ‘het voorafgaande jaar’. Als het standpunt van de belanghebbende (verrekening van verliezen uit ‘jaar’ 2009(2) met de winsten 2006, 2007 en 2008) juist zou zijn, zou het aan de voeging ‘voorgaande jaar’ niet ‘jaar’ 2009(1) zijn, maar het jaar 2008. Er zou dan geen bepaling zijn op grond waarvan het navoegingsverlies 2009(2)) verrekend kan worden met voorvoegingswinst 2009(1). Met ‘het voorafgaande jaar’ kan mijns inziens niet bedoeld zijn zowel de tijdspanne 2009(1) als het jaar 2008 (de som van die twee). Met ‘het voorafgaande jaar’ is mijns inziens slechts één van die twee perioden (‘jaren’) bedoeld; ik meen dus met het Hof dat de tekst en het wettelijke systeem tot de conclusie leiden dat met ‘het voorafgaande jaar’ is bedoeld het jongst afgesloten ‘jaar’, i.e. de tijdspanne 2009(1)).

Ik geef u in overweging belanghebbendes cassatieberoep ongegrond te verklaren.

2 De feiten en het geding in feitelijke instanties

De rechtsvoorgangster [A] BV van de thans belanghebbende2 en dier deelnemingen vormden (kennelijk in elk geval3) vanaf 1 januari 2006 tot en met 21 april 2009 een fiscale eenheid (FE1). Per 22 april 2009 werd [D] BV als nieuwe moedermaatschappij aan deze FE toegevoegd (FE2). Vervolgens werd, nog steeds in 2009, op 22 december, [X] BV als nieuwe moedermaatschappij toegevoegd (FE3). FE3 is tot in ieder geval 31 december 2010 blijven bestaan.

In het fiscale resultaat van FE2 en FE3 is begrepen het fiscale resultaat van de voormalige FE1. De opvolgende fiscale eenheden hebben in 2009 verlies geleden. Een bedrag – over heel 2009 – ad € 2.762.694 van dat verlies kan worden toegerekend aan (de voormalige) FE1. Met de Inspecteur is afgesproken dit FE1-verlies 2009 tijdsevenredig te verdelen over de bestaansperioden van de opvolgende fiscale eenheden in dat jaar:

|

Periode FE1 (1 januari 2009 - 21 april 2009) |

€ 847.731 |

|

|

Periode FE2 (22 april 2009 - 21 december 2009) |

€ 1.839.273 |

|

|

Periode FE3 (22 december 2009 - 31 december 2009) |

€ 75.690 |

FE1, FE2 en FE3 hebben conform deze afspraak aangiften vennootschapsbelasting 2009 gedaan. Op verzoek van de belanghebbende heeft de Inspecteur het verlies van FE1 vóór voeging in FE2 (€ 847.731) verrekend met de belastbare winst 2006 van FE1.

In afwijking van belanghebbendes verzoek heeft de Inspecteur de verliezen 2009 van FE2 en FE3, voor zover toerekenbaar aan de voormalige FE1, niet verrekend met de belastbare winst 2006 van FE1, maar met de belastbare winst 2007 van FE1. FE3 heeft ook in 2010 verlies geleden. Het deel van het FE3-2010-verlies dat toerekenbaar is aan de voormalige FE1 is door de Inspecteur, eveneens in afwijking van belanghebbendes verzoek, niet verrekend met de belastbare winst 2007 van FE1, maar met haar belastbare winst 2008. De belanghebbende heeft bezwaar gemaakt tegen de verliesverrekeningsbeschikkingen 2006, 2007 en 2008, dat door de Inspecteur is afgewezen. De belanghebbende heeft daartegen beroep ingesteld bij de Rechtbank Gelderland.

De Rechtbank Gelderland 4

Voor de Rechtbank was, voor zover in cassatie nog van belang, in geschil of de periode 1 januari - 21 april 2009 op grond van art. 7(4)(2e volzin) Wet Vpb ook voor de toepassing van art. 20(2) jo. 20(10) Wet Vpb (verliesverrekening met drie voorafgaande jaren) een (boek)jaar vormt (boekjaar 2009(1)). Is deze periode 2009(1) een ‘jaar’ in de zin van de genoemde verliesverrekeningsbepalingen, dan is het aan de voormalige FE1 toerekenbare verlies 22 april - 31 december 2009 (boekjaar 2009(2)) verrekenbaar met winsten van dat korte boekjaar 2009(1) en van de boekjaren 2008 en 2007. De belanghebbende stelde dat het verlies 2009(2) óók achterwaarts verrekenbaar is met winst uit 2006, omdat art. 7(4)(2e volzin) Wet Vpb niet beoogt om de achterwaartse verliesverrekening van destijds drie jaren te beperken. Zij achtte de betekenis van de definitie van ‘boekjaar’ in art. 7(4) Wet Vpb beperkt tot die bepaling (over de berekening van het belastbare bedrag). De Rechtbank heeft de belanghebbende in het gelijk gesteld:

“4.9 (,,,). Vooropgesteld dient te worden dat uit de parlementaire geschiedenis bij de totstandkoming van artikel 7, vierde lid, van de Wet Vpb niet kan worden opgemaakt dan wel afgeleid dat het de bedoeling van de wetgever was de verliesverrekening op enige wijze te beperken.

Daarnaast heeft de Hoge Raad heeft in zijn arrest van 5 februari 2010 (nr. 08/00829, ECLI:NL:HR:2010:BG4124) geoordeeld dat het begrip “boekjaar” een niet voor tweeërlei uitleg vatbaar begrip is en dat onder ‘boekjaar’ moet worden verstaan: de periode waarover een onderneming financiële verslaglegging uitbrengt. Volgens de Hoge Raad moet van die betekenis worden uitgegaan. Hoewel dit arrest ziet op een geschil aangaande de omzetbelasting, is de rechtbank van oordeel dat de Hoge Raad het begrip “boekjaar” zo algemeen heeft geformuleerd, dat niet valt in te zien dat het arrest geen bredere werking zou hebben dan alleen voor de omzetbelasting. Het boekjaar van een vennootschap blijkt immers uit de statuten van een vennootschap. Artikel 7, vierde lid, tweede volzin, van de Wet Vpb en de op dit artikel gegeven parlementaire toelichting, kan daarop – gelet op genoemd arrest – geen inbreuk maken.

Indien een dochtermaatschappij deel gaat uitmaken van een fiscale eenheid wordt een gedeelte van een boekjaar aangemerkt als afzonderlijk jaar, zodat over deze tijdsperiode ten behoeve van de heffing van Vpb de winst kan worden bepaald. In de situatie van [A] BV heeft geen financiële verslaglegging plaatsgevonden over de periode 1 januari 2009 tot en met 21 april 2009, maar wel over het gehele jaar 2009. Het opmaken van tussentijdse cijfers ten behoeve van de belastingheffing kan niet worden gelijkgesteld met het uitbrengen van een financieel verslag. Daaronder moet immers worden verstaan het opmaken (en publiceren) van een jaarrekening. Gelet op de door de Hoge Raad gegeven uitleg van het begrip “boekjaar”, is de rechtbank van oordeel dat het (statutaire) boekjaar van [A] BV geen wijziging ondergaat door de voeging in de fiscale eenheid per 22 april 2009.

Voor de verliesverrekening op grond van artikel 20 van de Wet Vpb moet derhalve worden uitgegaan van boekjaren. Doordat het boekjaar van [A] BV niet is gewijzigd door de voeging in de fiscale eenheid, dient het (boek)jaar 2009 te worden aangemerkt als één jaar en niet, zoals verweerder betoogt, twee jaren. Dat betekent dat de verliezen van 2009 en 2010 op grond van het tiende lid van artikel 20 van de Wet Vpb kunnen worden teruggewenteld naar respectievelijk de jaren 2006 en 2007. Het gelijk is aan eiseres.”

De Rechtbank heeft daarom het beroep gegrond verklaard, de uitspraken op bezwaar inzake de verliesverrekeningsbeschikkingen Vpb 2006, 2007 en 2008 vernietigd, de Inspecteur opgedragen nieuwe verliesverrekeningsbeschikkingen te nemen, de verliesverrekeningsbeschikking 2008 vernietigd en bepaald dat haar uitspraak in de plaats treedt van de vernietigde uitspraken op bezwaar.

Hof Arnhem-Leeuwarden 5

De Inspecteur heeft met succes hoger beroep ingesteld. Het Hof zag in de periode 1 januari - 21 april 2009 wél een afzonderlijk ‘jaar’ voor de toepassing van art. 20(2) Wet Vpb:

“4.6 Belanghebbende voert met juistheid aan dat uit de geschiedenis van de totstandkoming van artikel 7, vierde lid, Wet Vpb niet kan worden opgemaakt dat de wetgever met de invulling van het begrip jaar in genoemd artikellid de beperking in de achterwaartse verliesverrekening heeft willen aanbrengen zoals die voortvloeit uit het standpunt van de Inspecteur. Dat bedoeld is dat de reikwijdte van artikel 7, vierde lid, Wet Vpb zich uitdrukkelijk niet zou uitstrekken tot de verliesverrekeningsregels van artikel 20 Wet Vpb blijkt daarentegen ook niet uit die parlementaire geschiedenis. Dat de wetgever, zoals belanghebbende terecht stelt, met de regeling voor ogen heeft gehad dat met de invoering van artikel 7, vierde lid, Wet Vpb praktische, automatiseringstechnische problemen zouden zijn opgelost, doet hieraan niet af.

Nu de bedoeling van de wetgever ten aanzien van de samenhang tussen de artikelen 7, vierde lid en 20, tweede en tiende lid, Wet Vpb niet duidelijk is, is het Hof van oordeel dat aan een grammaticale en wetssystematische uitleg van de tekst de voorkeur moet worden gegeven in die zin dat de tweede volzin van het vierde lid van artikel 7 Wet Vpb doorwerkt naar artikel 20, tweede en tiende lid, Wet Vpb. Het Hof vindt daarbij van belang dat de wettekst de voorvoegingsperiode als een “afzonderlijk jaar” omschrijft en ditzelfde begrip – “jaar” – is opgenomen in de verliesverrekeningsregels van artikel 20 Wet Vpb. Aangenomen moet worden dat de wetgever, nu in de tekst van de Wet Vpb ná artikel 7 nog van een “jaar” wordt gesproken, heeft bedoeld dat het begrip “jaar” dient te worden opgevat zoals daar in artikel 7, vierde lid, invulling aan is gegeven. De wetssystematiek verzet zich niet tegen deze grammaticale uitleg. Het gelijk is derhalve aan de Inspecteur.

De Rechtbank heeft anders geoordeeld en heeft in de onderdelen 4.10 en 4.11 van haar uitspraak daartoe mede overwogen dat de uitleg die de Hoge Raad in zijn arrest van 5 februari 2010, nr. 08/00829, ECLI:NL:HR:2010:BG4124 in het kader van een omzetbelastingprocedure aan het begrip “boekjaar” heeft gegeven ook heeft te gelden voor de Wet Vpb. Het Hof acht dit oordeel onjuist. De Wet Vpb heeft namelijk in artikel 7, vierde lid dit begrip reeds geduid terwijl in de Wet op de omzetbelasting 1968 noch in de Uitvoeringsbeschikking omzetbelasting 1968 invulling aan het begrip “boekjaar” is gegeven. De uitleg van het begrip “boekjaar” in dat arrest ziet derhalve alleen op de toepassing van de Wet op de omzetbelasting 1968 en de Uitvoeringsbeschikking omzetbelasting 1968.”

Zelfs als HR BNB 2010/131 (over ‘boekjaar’ in de omzetbelasting) wél ook voor de Wet Vpb zou gelden, is het gelijk volgens het Hof aan de Inspecteur:

“4.9 Indien voor de verliesverrekeningsregels van artikel 20, tweede lid, Wet Vpb in onderhavige zaak het begrip “jaar” is op te vatten als “boekjaar” zoals bedoeld in de eerste volzin van het vierde lid van artikel 7 Wet Vpb en voormeld arrest zich – in afwijking van het in 4.8 opgenomen oordeel – ook tot de (toepassing van de) Wet Vpb zou uitstrekken, heeft naar het oordeel van het Hof het volgende te gelden.

De Hoge Raad heeft in zijn in 4.8 vermelde arrest het begrip “boekjaar” uitgelegd als een periode waarover een onderneming financiële verslaglegging uitbrengt. Vervolgens heeft hij overwogen dat voor de toepassing van de bepalingen uit de Wet op de omzetbelasting 1968 en de Uitvoeringsbeschikking omzetbelasting 1968 tot uitgangspunt moet worden genomen het boekjaar zoals dit door de ondernemer wordt bepaald, ook indien dit niet samenvalt met een kalenderjaar of in een bepaald geval incidenteel op een kortere dan wel langere periode dan twaalf maanden is gesteld.

De Rechtbank heeft geoordeeld dat het uitbrengen van een financieel verslag louter is op te vatten als het opmaken (en publiceren) van een jaarrekening. Het Hof acht ook dit oordeel onjuist. Kenmerkend voor het begrip “boekjaar” is dat het een periode betreft waarvoor “de boeken” worden opgemaakt. Anders dan de Rechtbank is het Hof van oordeel dat dit niet louter de periode overeenkomstig het statutaire boekjaar betreft. Dat in het kader van het jaarrekeningrecht een volgens de statuten opgemaakte jaarrekening moet worden gepubliceerd, is geen bindende norm voor het belastingrecht. In het geval namelijk dat tussentijds de (groot)boeken fiscaal worden afgesloten en opgemaakt heeft ook te gelden dat daarmee een “boekjaar” tot stand is gekomen. Nu de FE [A] BV bij de aangifte vennootschapsbelasting 2009 fiscale jaarstukken heeft gevoegd die de periode tot de voeging met [D] BV beslaan is op grond van de voorgaande overwegingen deze voorvoegingsperiode als een apart boekjaar te beschouwen. Het vroegste voorafgaande jaar in de zin van artikel 20, lid twee en het voormalige tiende lid, Wet Vpb waarnaar de verliezen van de opvolgende fiscale eenheden die aan de FE [A] BV kunnen worden toegerekend, kunnen worden terug gewenteld, is derhalve het (kalender)boekjaar 2007.”

De beperking van de verliesterugwentelingsperiode die daarvan het gevolg is, is volgens het Hof een inherent gevolg van het aangaan van een fiscale eenheid op een bepaalde datum:

“4.12 Het aangaan van een fiscale eenheid in de vennootschapsbelasting geschiedt op verzoek. Inwilliging van dit verzoek betekent dat de beoogde fiscale eenheid op het in artikel 15, vijfde lid, Wet Vpb bedoelde tijdstip tot stand komt en dat op grond van het tiende lid van artikel 15 Wet Vpb de regels van het Besluit fiscale eenheid 2003 van toepassing zijn. Van algemene bekendheid is dat het fiscale eenheidsregime zowel voor- als nadelen met zich brengt. Dat naar de mening van belanghebbende de achterwaartse verliesverrekenings-periode door het aangaan van een fiscale eenheid wordt beperkt is een nadeel dat aanvaard dient te worden indien verzocht wordt om een fiscale eenheid tot stand te brengen.”

Het Hof heeft het hoger beroep daarom gegrond verklaard, de uitspraak van de Rechtbank voor zover ziende op de verliesverrekeningsbeschikkingen 2006, 2007 en 2008 vernietigd en het tegen de uitspraken op bezwaar inzake die beschikkingen ingestelde beroep ongegrond verklaard.

3 Het geding in cassatie

De belanghebbende heeft tijdig en regelmatig beroep in cassatie ingesteld. De Staatssecretaris van Financiën heeft een verweerschrift ingediend. De belanghebbende heeft gerepliceerd. De Staatssecretaris heeft afgezien van dupliek.

De belanghebbende stelt één middel voor: schending van het recht, met name art. 7(4)(2e volzin) jo. art. 20(2) Wet Vpb en/of art. 8:77 Awb dan wel verzuim van vormen, doordat het Hof ten onrechte of onvoldoende gemotiveerd heeft beslist dat de tijdspanne 1 januari - 21 april 2009 op grond van art. 7(4)(2e volzin) Wet Vpb voor de toepassing van art. 20(2) Wet Vpb een apart fiscaal (boek)jaar vormt.

De belanghebbende licht toe dat ‘s Hofs oordeel haar achterwaartse verliesverrekening van drie kalenderjaren ten onrechte beperkt tot twee jaar, drie maanden en 21 dagen. Uit de parlementaire geschiedenis van art. 7(4)(2e volzin) Wet Vpb blijkt niet dat de wetgever bedoelde de achterwaartse verliesverrekening op enige wijze te beperken. Had hij een dergelijk ingrijpend gevolg van voeging gewenst, dan zou hij dat hebben aangegeven. De Rechtbank heeft uw omschrijving van ‘boekjaar’ in HR BNB 2010/131 terecht óók buiten de omzetbelasting van belang geacht. Het boekjaar van een vennootschap blijkt uit dier statuten en art. 7(4)(2e volzin) Wet Vpb heeft geen invloed op haar statutaire boekjaar. ’s Hofs uitleg is onjuist omdat deze het volstrekt onaannemelijke gevolg heeft dat bij voeging op 2 januari de achterwaartse verliesverrekening van drie kalenderjaren feitelijk wordt teruggebracht tot twee jaar en een dag. Mocht de wetgever dat al gewild hebben, dan had het expliciet in de wettekst tot uitdrukking moeten komen. De term ‘boekjaar’ in art. 7(4)(1e volzin) Wet Vpb is volgens de belanghebbende altijd uitgelegd als het statutaire boekjaar van het betrokken lichaam. ‘s Hofs onjuiste uitleg zou meebrengen dat voeging in de loop van een statutair boekjaar voor de gevoegde dochter een van dat statutaire boekjaar afwijkend fiscaal boekjaar doet ontstaan en dat gebruikmaking van de per 1 januari 2003 geboden mogelijkheid van fiscale voeging in de loop van een statutair boekjaar van de moeder wordt bestraft met verkorting van verlies-terugwentelingsmogelijkheden. Uit niets blijkt dat de wetgever dat beoogde. Als de moeder een onderneming in plaats van een dochter koopt of verkoopt, sluit zij haar boekjaar evenmin af. De resultaten van de gekochte of verkochte onderneming tellen vanaf de (ver)koopdatum (niet meer) mee. Koop en verkoop van een onderneming heeft geen enkele invloed op de verliesverrekeningstermijnen van de moeder. Bij de fiscale eenheid is bewust alleen voor de gevoegde dochter afsluiting van het boekjaar voorgeschreven. ’s Hofs onjuiste oordeel dat tussentijds afsluiten en opmaken van de (groot)boeken fiscaal een ‘boekjaar’ oplevert, zou meebrengen dat een belastingplichtige zelf haar fiscale boekjaar zou kunnen bepalen. De belanghebbende acht het statutaire boekjaar bindend voor de belastingheffing. De opvatting dat beperking van achterwaartse verliesverrekening inherent is aan een fiscale eenheid op verzoek op een bepaalde datum is onjuist, omdat van een zorgvuldige wetgever kan worden verwacht dat hij bij een ingrijpende wetswijziging zoals de herziening van de fiscale eenheid per 1 januari 2003 alle voor- en nadelen van de wijziging uitgebreid voor het voetlicht brengt, terwijl juist uit niets blijkt dat hij ’s Hofs uitleg heeft aanvaard. Art. 7(4)(2e volzin) Wet Vpb moet worden gelezen in samenhang met art. 6(3) Besluit Fiscale Eenheid 2003, bepalende dat een dochter tussentijds haar boeken afsluit en een vermogensopstelling maakt onmiddellijk voorafgaand aan voeging in het desbetreffende statutaire boekjaar. Die tussentijdse afsluiting houdt verband met het ophouden van de zelfstandige belastingplicht van de dochter, zodat een aangifte en een aanslag moeten volgen. Noch het statutaire boekjaar, noch het fiscale boekjaar worden beïnvloed door voeging in de loop van het jaar. De ratio van art. 7(4)(2e volzin) Wet Vpb is niet het creëren van twee aparte fiscale boekjaren binnen een statutair boekjaar, maar het mogelijk maken van voeging van een dochter in de loop van het statutaire boekjaar van de moeder. Het oordeel van het Hof is daarmee in strijd.

Bij verweer haalt de Staatssecretaris twee passages uit de parlementaire geschiedenis aan en een passage uit de toelichting op een ‘conceptbesluit fiscale eenheid’. Hij betoogt dat art. 7(2)(2e volzin) Wet Vpb een uitzondering maakt op het uitgangspunt dat het heffingstijdvak voor de vennootschapsbelasting (een subjectieve tijdvakbelasting) in beginsel gelijk is aan een statutair boekjaar dat twaalf maanden duurt, door voor de te voegen dochter het deel van het boekjaar dat aan de voeging voorafgaat aan te merken als afzonderlijk jaar. Uit de parlementaire geschiedenis blijkt volgens hem dat de wetgever heeft beoogd bij voeging van een dochter in de loop van haar boekjaar dat boekjaar voor haar als heffingstijdvak af te sluiten. Het jaardeel tot aan voeging is een afzonderlijk boekjaar en heffingstijdvak. Dat civielrechtelijk het boekjaar mogelijk doorloopt, doet daar niet aan af. Het stond de fiscale wetgever vrij af te wijken van het civiele recht. Ook uit latere uitlatingen van de wetgever (in het kader van art. 15(7) Wet Vpb) blijkt dat de voorvoegingsperiode als afzonderlijk jaar geldt waarvoor separaat aangifte moet worden gedaan. Dit heffingstijdvak geldt volgens de Staatssecretaris dan logischerwijs ook als ‘jaar’ voor de toepassing van de verliescompensatiebepalingen. HR BNB 2010/131 baat de belanghebbende niet, omdat dat arrest ging over de term ‘boekjaar’ voor de toepassing van de herzieningsperiode in de omzetbelasting en in die zaak – anders dan haar zaak – de betekenis van die term niet uit de tekst of de totstandkomingsgeschiedenis kon worden afgeleid.

De belanghebbende repliceert dat het de belanghebbende als moedermaatschappij van de eenheid is die een verlies drie jaren wenst terug te wentelen. Nu zij het niet is die in 2009 tussentijds haar boekjaar ex art. 7(4)(2e volzin) Wet Vpb heeft afgesloten, kan zij, als moedermaatschappij van de eenheid, op basis van een grammaticale interpretatie van de wet haar verlies 2009 óók verrekenen met winsten behaald in 2006, zij het met inachtneming van de winstsplitsingsregels ex art. 15ae Wet Vpb. Art. 15(7) Wet Vpb, waarvan de Staatssecretaris de wetsgeschiedenis aanhaalt, is volgens de belanghebbende nu juist een aanwijzing dat het lopende boekjaar van een te voegen dochter niet wordt afgesloten. Art. 15(7) Wet Vpb bepaalt immers dat geen fiscale eenheid tot stand komt als een dochter in de loop van haar boekjaar gevoegd wordt en de fiscale eenheid ten aanzien van die dochter nog in hetzelfde boekjaar eindigt. Kennelijk loopt het boekjaar dus door tijdens de fiscale eenheid, aldus de belanghebbende.