Parket bij de Hoge Raad, 17-09-2021, ECLI:NL:PHR:2021:842, 21/00836

Parket bij de Hoge Raad, 17-09-2021, ECLI:NL:PHR:2021:842, 21/00836

Gegevens

- Instantie

- Parket bij de Hoge Raad

- Datum uitspraak

- 17 september 2021

- Datum publicatie

- 8 oktober 2021

- ECLI

- ECLI:NL:PHR:2021:842

- Formele relaties

- Arrest Hoge Raad: ECLI:NL:HR:2022:15

- Zaaknummer

- 21/00836

Inhoudsindicatie

Crisisheffing; inhoudingsplicht; managementbeloning bij beursgang met medeweten werkgever verstrekt door 'andere concernmaatschappij' (HR BNB 2001/82)? Art. 10 en art. 32bd Wet LB 1964; Eigen loonverstrekking of loon van derden?

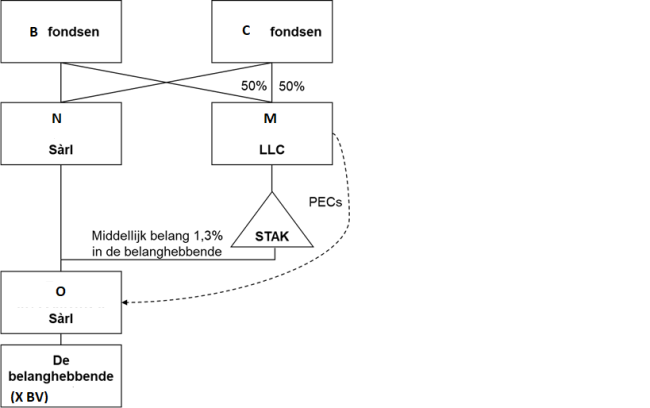

Feiten: In 2006 hebben [B] en C, twee private equity fondsen, [M] LLC opgericht, waarin zij elk 50% hielden. [M] was een vehikel om het (toekomstige) management van de belanghebbende te laten participeren in de structuur na beursgang van belanghebbende(s moeder). [M] houdt preferred equity certificates (PECs) en aandelen in [O] Sàrl. [B] en C hielden elk (indirect) 36,3% in de belanghebbende en via [M] 1,3%, dus in totaal 73,9%.

In verband met de beursgang heeft [M] 13 van belanghebbendes managers certificaten van aandelen in [O] Sàrl en PECs in [O] Sàrl toegekend ad totaal € 20.000.000. Met de Inspecteur is een vaststellingsovereenkomst gesloten die de waarde van de aandelentoekenning bepaalt en vermeldt dat de verschuldigde loonbelasting zal worden ingehouden en afgedragen door de belanghebbende. Zij heeft bij haar aangifte loonheffingen 2013 geen crisisheffing (pseudo-eindheffing hoog loon) betaald. De Inspecteur heeft een naheffingsaanslag opgelegd omdat de managers door hun participatie in 2012 meer dan € 150.000 fiscaal loon hebben genoten en de belanghebbende over dat meerdere geen crisisheffing heeft betaald.

De Rechtbank acht art. 32bd(1) Wet LB (crisisheffing) van toepassing: de aandelentoekenning valt in de grondslag van die heffing. De Rechtbank sluit voor de daartoe vereiste inhoudingsplicht aan bij de vaststellingsovereenkomst.

Het Hof overweegt dat voordelen verstrekt door derden aan werknemers loon zijn als dat in opdracht en voor rekening van de werkgever gebeurt, en dat volgens HR BNB 2001/82 daarmee op één lijn wordt gesteld het geval waarin voordelen met medeweten van de werkgever worden verstrekt door ‘een andere concern-maatschappij’. De door [B] en [C] gekozen samenwerkingsvorm brengt mee, alle omstandigheden in aanmerking genomen, dat ook belanghebbendes geval daarmee op één lijn moet worden gesteld.

De belanghebbende stelt in één cassatiemiddel dat (i) het Hof haar ten onrechte als inhoudingsplichtig heeft aangemerkt voor de aandelentoekenning en ten onrechte op basis daarvan dat voordeel tot de grondslag heeft gerekend waarover zij crisisheffing zou zijn verschuldigd; en dat (ii) het voordeel bovendien niet binnen concernverband is verstrekt, nu de aandelenverstrekkende [M] immers slechts 1,3% in de belanghebbende hield en dus geen ‘concernmaatschappij’ was.

A-G Wattel overweegt dat ‘eigen’ loon(verstrekking) zich onderscheidt van loon van derden doordat eigen loon uiteindelijk ten laste en voor rekening van de werkgever komt en loon van derden ten laste en voor rekening van die derden. De werkgever is voor loon van derden niet inhoudingsplichtig, behalve bij fooien en bepaalde fondsuitkeringen. HR BNB 1995/311-312 houdt in dat als een werknemer in verband met zijn dienstbetrekking een voordeel van een derde geniet, over dat voordeel slechts loonbelasting is verschuldigd als het wordt verstrekt in opdracht en voor rekening van de werkgever, dus ten laste van die werkgever. HR BNB 2001/82 stelt daarmee op één lijn het geval waarin een voordeel met medeweten van de werkgever zonder doorberekening wordt verstrekt door ‘een andere concernmaatschappij’. Het civiele recht definieert de term ‘concern’ niet. Het fiscale recht bevat uiteenlopende omschrijvingen van ‘concern’. Zelfs binnen de Wet LB bestaan verschillende omschrijvingen. Art. 6 Wet LB ziet op de inhoudingsplicht en gebruikt in lid 6 de term ‘concern’. Uit diens parlementaire geschiedenis blijkt dat die term bewust niet is gedefinieerd en moet worden opgevat naar het spraakgebruik en dat het daarbij gaat om een al dan niet middellijke zeggenschaps- of aandeelhoudersrelatie.

Het Hof heeft zich voor belanghebbendes inhoudingsplicht niet gebaseerd op de vaststellingsovereenkomst, zodat de klachten over uitleg van die overeenkomst volgens A-G Wattel geen voorwerp hebben. Het Hof heeft haar inhoudingsplicht gebaseerd op HR BNB 2001/82, oordelende dat het om ‘eigen’ loonverstrekking ging en daarmee ook om een eigen wettelijke afdrachtplicht, geheel los van de vaststellingsovereenkomst, omdat [M] gezien moet worden als ‘een andere concernmaatschappij’ in de zin van dat arrest en niet in geschil is dat de aandelen zijn toegekend met medeweten van de belanghebbende.

Gegeven (i) het doel van de crisisheffing (een 16% onverhaalbare loonsomheffing ten laste van werkgevers voor zover die per individuele werknemer meer dan € 150.000 loon per jaar betalen), (ii) het gemeenschappelijke doel van [B] en C (de belanghebbende en haar moeder naar de beurs brengen en haar management belonen), (iii) de ruime meerderheid die de in dit opzicht samenwerkende [B] en [C] tezamen in de belanghebbende hielden (72,6%, plus 1,3% via [M]), (iv) het enige doel van [M] (beloning van werknemers van de belanghebbende voor hun werk voor de belanghebbende en de groep) en (v) de 100% zeggenschap van [B] en [C] in [M], kon het Hof volgens de A-G in casu de term ‘concern’ in HR BNB 2001/82 uitleggen als omvattende de belanghebbende, [B], C, [M], [N] Sàrl en [O] Sàrl, waardoor [M] ‘een andere concernmaatschappij’ is in de zin van dat arrest. Het Hof kon zijns inziens ook verdere motivering oordelen dat niet ter zake doet dat [B] en C van elkaar onafhankelijke concurrenten zijn, nu hun belangen bij belanghebbendes beursgang parallel liepen, in elk geval ter zake van de beloning van belanghebbendes management.

Conclusie: cassatiebegroep ongegrond.

Conclusie

PROCUREUR-GENERAAL

BIJ DE

HOGE RAAD DER NEDERLANDEN

Nummer 21/00836

Datum 17 september 2021

Belastingkamer B

Onderwerp/tijdvak Loonbelasting maart 2013

Nr. Gerechtshof 19/00974

Nr. Rechtbank AWB 18/4400

CONCLUSIE

P.J. Wattel

in de zaak van

[X] B.V.

tegen

de Staatssecretaris van Financiën

1 Overzicht

In 2006 hebben twee private equity fondsen ( [B] en [C] ) de vennootschap [M] LLC ( [M] ) opgericht, waarin zij elk 50% houden. [M] is een vehikel om het (toekomstige) management van de belanghebbende te laten participeren in de structuur na beursgang van de belanghebbende. Het bestuur van [M] bestaat uit vertegenwoordigers van de [B] en [C] fondsen. [M] houdt aandelen in [N] Sàrl en houdt PECs (preferred equity certificates) in [O] Sàrl, een dochter van [N] Sàrl.

De belanghebbende is een dochter van [A] NV. Zij is sinds 21 maart 2012 als dochter van die NV genoteerd aan de Amsterdamse effectenbeurs. In verband met de beursgang van [A] heeft [M] in maart 2012 voor een symbolisch bedrag aan dertien van belanghebbendes managers certificaten van aandelen in [O] Sàrl en PEC’s in [O] Sàrl toegekend met een totale waarde van € 20.000.000, i.e. gemiddeld per manager ruim € 1,5 miljoen.

[C] en [B] hielden elk (indirect) 36,3% in de belanghebbende, dus tezamen 72,6%. [M] , dat voor 100% gehouden werd door [C] en [B] (elk 50%), hield middellijk 1,3% in de belanghebbende.

Op 15 maart 2012 hebben de belanghebbende en de Inspecteur een vaststellings-overeenkomst gesloten waarin onder meer de waarde is bepaald van de aan de dertien managers toegekende certificaten van aandelen en van de aan hen toegekende PECs. Verder is vastgelegd dat de loonbelasting over de aandelen- en PECs-toekenning door de belanghebbende zou worden ingehouden en afgedragen.

De belanghebbende heeft op het formulier aangifte loonheffingen 2013 een te betalen bedrag aan crisisheffing (pseudo-eindheffing hoog loon) vermeld ad € 0,00. De Inspecteur heeft een naheffingsaanslag opgelegd omdat de betrokken managers door hun participatie in 2012 meer dan € 150.000 fiscaal loon hebben genoten en de belanghebbende over dat meerdere geen pseudo-eindheffing hoog loon had betaald.

Volgens de Rechtbank is art. 32bd(1) Wet op de loonbelasting 1964 (Wet LB) van toepassing en behoort het voordeel van de toekenning van aandelen en PECs aan de managers tot de grondslag van die bepaling. Zij sluit aan bij de vaststellingsovereenkomst voor haar oordeel dat de belanghebbende inhoudings- en afdrachtplichtig is.

Het Hof constateert dat ook voordelen die door derden aan werknemers worden verstrekt tot het loon behoren als dat in opdracht en voor rekening van de werkgever gebeurt en dat volgens HR BNB 2001/82 met die laatste situatie op één lijn wordt gesteld het geval waarin het voordeel met medeweten van de werkgever wordt verstrekt door ‘een andere concern-maatschappij’. Volgens het Hof brengt de door [B] en [C] gekozen samenwerkingsvorm mee dat ook belanghebbendes geval daarmee op één lijn moet worden gesteld.

De belanghebbende stelt één cassatiemiddel voor: schending van het recht doordat (i) het Hof de belanghebbende ten onrechte als inhoudingsplichtig heeft aangemerkt ter zake van het voordeel uit de aandelentoekenning en dit voordeel op grond daarvan tot de grondslag heeft gerekend waarover zij pseudo-eindheffing hoog loon is verschuldigd; dat oordeel schendt art. 10 en 32bd Wet LB omdat belanghebbendes inhouding niet op de wet berustte, maar slechts op een praktische afspraak in de vaststellingsovereenkomst; en (ii) het voordeel bovendien niet ‘binnen concernverband’ is verstrekt; [M] houdt immers slechts 1,3% in de belanghebbende en is dus geen ‘concernvennootschap.’

De Staatssecretaris meent dat uit de vaststellingsovereenkomst blijkt dat de aandelentoekenning een voordeel uit dienstbetrekking is waarover loonheffing moet worden ingehouden en afgedragen. Nu de belanghebbende in 2012 over de aandelentoekenning loonheffing heeft afgedragen, is er in 2012 dus regulier belasting geheven in de zin van art. 20a Wet LB, zodat grammaticale uitleg van 32bd(1) Wet LB meebrengt dat dat voordeel tot de grondslag van de crisisheffing behoort. Dat de inhoudingsplicht voortvloeit uit de vaststellingsovereenkomst doet daaraan niet af. De Staatssecretaris meent verder dat, nu u in HR BNB 2001/82 geen omschrijving heeft gegeven van ‘concernvennootschap’, het Hof kon en mocht oordelen, alle omstandigheden in aanmerking nemend, dat in casu sprake is van loonverstrekking binnen concernverband in de zin van HR BNB 2001/82 en daarmee van ‘eigen’ loonverstrekking, leidende tot crisisheffingsheffinggrondslag ex art. 32bd Wet LB.

De belanghebbende repliceert dat niet wordt voldaan aan de voorwaarden van art. 32bd Wet LB omdat enkel op basis van de vaststellingsovereenkomst loonbelasting is geheven, die is gesloten vóórdat de crisisheffing werd aangekondigd. De redelijkheid en billijkheid beletten dan dat die overeenkomst zo wordt uitgelegd dat over de aandelenwaarde crisisheffing kan worden geheven. Dier reikwijdte kan niet breder worden getrokken dan tot hetgeen de partijen hebben beoogd op het moment van sluiten ervan. HR BNB 2001/82 omschrijft ‘een andere concernvennootschap’ niet, maar alle wél voorhanden omschrijvingen van ‘concern’ in de fiscale en civiele wetgeving en in de rechtspraak wijzen erop dat [M] geen ‘concernvennootschap’ is.

‘Eigen’ loon(verstrekking) onderscheidt zich van loon van derden doordat eigen loon uiteindelijk ten laste en voor rekening van de werkgever komt en loon van derden ten laste en voor rekening van die derden. De werkgever is voor loon van derden niet inhoudingsplichtig, behalve in geval van fooien en dergelijke en bepaalde fondsuitkeringen. HR BNB 1995/311-312 houdt in dat als een werknemer in verband met zijn dienstbetrekking een voordeel van een ander dan de werkgever geniet, over dat voordeel slechts loonbelasting is verschuldigd als het wordt verstrekt in opdracht en voor rekening van de werkgever, dus ten laste van die werkgever. HR BNB 2001/82 stelt daarmee op één lijn het geval waarin een voordeel met medeweten van de werkgever zonder doorberekening wordt verstrekt door ‘een andere concernmaatschappij’. Niet in geschil is dat de belanghebbende wist van de aandelentoekenning door [M] aan belanghebbendes managers. Dan gaat het nog om de vraag of het voordeel is toegekend door ‘een andere concernmaatschappij’, nu [M] slechts een 1,3% in de belanghebbende hield.

Het Hof heeft zich niet gebaseerd op de vaststellingsovereenkomst, zodat belanghebbendes klachten, voor zover ziende op uitleg van die overeenkomst mijns inziens geen voorwerp hebben. Het Hof heeft haar inhoudingsplicht niet gebaseerd op die overeenkomst, maar op HR BNB 2001/82, oordelende dat het om ‘eigen’ loonverstrekking ging en daarmee ook om een eigen wettelijke afdrachtplicht, geheel los van de vaststellingsovereenkomst.

Het civiele recht definieert het begrip ‘concern’ niet. Het burgerlijk wetboek (BW) gaat uit van de enkelvoudige rechtspersoon. Wel is het mogelijk om een groep te vormen. De term ‘groep’ is gedefinieerd in art. 2:24b BW: een economische eenheid waarin rechtspersonen en vennootschappen organisatorisch zijn verbonden. Het fiscale recht bevat uiteenlopende omschrijvingen van ‘concern’. Zelfs binnen de Wet LB bestaan verschillende omschrijvingen. Art. 6 Wet LB ziet op de inhoudingsplicht en gebruikt in lid 6 de term ‘concern’. Uit diens parlementaire geschiedenis blijkt dat die term bewust niet is gedefinieerd en moet worden opgevat naar het spraakgebruik en dat het daarbij gaat om een al dan niet middellijke zeggenschaps- of aandeelhoudersrelatie.

Gezien (i) het doel van de crisisheffing (een 16% onverhaalbare loonsomheffing ten laste van werkgevers voor zover die per individuele werknemer meer dan € 150.000 loon per jaar betalen), (ii) het gemeenschappelijke doel van [B] en [C] (de belanghebbende en haar moeder naar de beurs brengen en haar management belonen), (iii) de ruime meerderheid die de in dit opzicht samenwerkende [B] en [C] tezamen in de belanghebbende hielden (72,6%, plus 1,3% via [M] ), (iv) het enige doel van [M] (beloning van werknemers van de belanghebbende voor hun werk voor de belanghebbende en de groep) en (v) de 100% zeggenschap van [B] en [C] in [M] , kon het Hof mijns inziens in casu de term ‘concern’ in de zin van HR BNB 2001/82 uitleggen als omvattende de belanghebbende, [B] , [C] , [M] , [N] Sàrl en [O] Sàrl. Uit de door het Hof vastgestelde feiten volgt dat de aandelentoekenning is bedacht en in gang gezet door belanghebbendes grootaandeel-houders [B] en [C] tezamen, die de dienst uitmaakten in de groep, met name ook in [M] , en die de structuur hebben opgezet, en dat (dus) een nauwe verbondenheid bestond tussen [B] , [C] , de belanghebbende en [M] .

Het Hof kon mijns inziens zonder verdere motivering oordelen dat niet ter zake doet dat [B] en [C] van elkaar onafhankelijke investeringsfondsen zijn, nu hun belangen bij belanghebbendes beursgang, gezien ’s Hofs vaststellingen, parallel liepen, in elk geval ter zake van de beloning van belanghebbendes management.

Ik geef u in overweging belanghebbendes cassatieberoep ongegrond te verklaren.

2 De feiten en het geding in feitelijke instanties

In 2006 is door [B] middels [G] (de [B] fondsen) en door zes [C] fondsen ( [H] , [I] , [J] , [K] en [L] ) de vennootschap [M] LLC opgericht ( [M] ). De [B] fondsen en [C] fondsen houden elk 50% in [M] . [M] wordt bestuurd door vertegenwoordigers van [B] en [C] . Het doel van [M] LLC was om het (toekomstige) management van de belanghebbende te laten participeren in de structuur na de beursgang van [A] via een strip investering. Wat een strip investering is, wordt niet duidelijk.12

Volgens de feitenrechters houdt [M] aandelen in [N] Sàrl en PECs (preferred equity certificates) in [O] Sàrl, een dochter van [N] Sàrl (maar het overgelegde structuurschema strookt daar niet helemaal mee; zie hieronder).

In 2005 is [AA] verkocht aan private equity fondsen beheerd door [B] . Met het oog op verwerving in 2006 en 2007 van de kabelaars [D] en [E] zijn [B] en enige private equity fondsen beheerd door [C] vervolgens met co-investeerders een joint venture aangegaan. In 2008 zijn de kabelaars gefuseerd en verder gegaan onder de naam [F] BV, later [A] . De belanghebbende werd als dochter van [A] NV op 21 maart 2012 genoteerd aan de Amsterdamse effectenbeurs.

In verband met de voorgenomen beursgang van [A] heeft [M] in maart 2012 voor een symbolische prijs een belang in [O] Sàrl met een totale waarde van € 20.000.000 toegekend aan dertien managers van de belanghebbende. Het belang bestond uit certificaten van aandelen in [O] Sàrl en PEC’s in [O] Sarl. De aandelen zijn niet rechtstreeks geleverd aan belanghebbendes managers maar – in verband met publicatievereisten voor het prospectus – via een recht van levering van aandelen [A] NV door [BB] BV en [CC] Sàrl.

Volgens de feitenrechters hielden [B] , de [B] fondsen en de [C] fondsen ten tijde van de aandelentoekenning via [N] Sàrl c.q. [O] Sàrl een meerderheidsbelang in de belanghebbende. [C] en [B] hielden als zelfstandige private equity fondsen elk een (indirect) belang van 36,3% in de belanghebbende. [M] hield een middellijk belang van 1,3% in de belanghebbende.

Het proces-verbaal van ’s Hofs zitting vermeldt het volgende over de structuur vóór beursgang:

“De Inspecteur verklaart dat hij het structuurschema bij de conclusie van repliek niet goed kan

lezen. Volgens de Inspecteur wordt nu ter zitting gesuggereerd dat [N] Sàrl de

aandeelhouder is in [O] Sàrl, terwijl de Inspecteur van begrip was dat [N]

Sarl de vennootschap is waar [B] en [C] allebei voor 50% belang in hebben

en die, via een Stichting Administratiekantoor, 1.3% van het belang in belanghebbende houdt.

De gemachtigde verklaart dat [N] Sàrl inderdaad de aandeelhouder is in [O] Sàrl. De vennootschap die de Inspecteur bedoelt en waar [B] en [C] allebei een belang van 50% in hebben is niet [N] Sàrl, maar [M] LLC. De voorzitter houdt partijen voor dat de Rechtbank feitelijk heeft vastgesteld dat [M] LLC aandelen had in [N] Sàrl en Preferred Equity Certificates (hierna: PEC’s) in [O] Sàrl. Klopt het dat de aandelentoekenning aan de managers van belanghebbende alleen zag op de aandelen en de PEC’s in [O] Sàrl?

Belanghebbende verklaart dat de managers bij de beursgang uiteindelijk aandelen hebben gekregen. Ze hebben niet daadwerkelijk de certificaten van aandelen gekregen die [M] LLC hield. Die certificaten van aandelen hadden tot doel om de informatie die in het prospectus over de managementparticipatie moest worden opgenomen te beperken.

(…)

Het Hof vraagt of het uiteindelijke belang in belanghebbende volledig in handen was van [B] en [C] . De gemachtigde verklaart dat er ook nog derden waren. [B] en [C] bezaten allebei ongeveer 36.3% van het uiteindelijke belang.

(…).

De voorzitter antwoordt op een vraag van de gemachtigde dat geen behoefte bestaat aan een nadere schriftelijke verduidelijking van de structuur.”

De belanghebbende heeft bij repliek voor het Hof een structuurschema van vóór de aandelentoekenning overgelegd, dat echter niet geheel lijkt te stroken met de vastgestelde feiten en waarin de belanghebbende, [A] NV en enige belangpercentages ontbreken. Met alleen de dossiergegevens en de feitelijke vaststellingen valt er niet helemaal uit te komen. Ik vermoed dat de toestand ten tijde van de aandelentoekenning de onderstaande was, maar ik nodig de partijen uit om eventuele onjuistheden in dit schema bij Borgersbrieven te corrigeren, onder meer door ook [A] NV in het schema te plaatsen.

Belanghebbendes Chief Financial Officer heeft over de aandelentoekenning in een e-mail van 7 maart 2012 aan één van de betrokken managers het volgende geschreven:

“Door de aandeelhouder is besloten om extra (Strip) aandelen ter beschikking te stellen aan management dat nu ook gedeeltelijk in de Sweet participatie deelneemt. Deze aandelen worden toegekend op moment van beursgang. (...). De waarde van deze verkregen aandelen vormt een voordeel uit dienstbetrekking waarover loonbelasting is verschuldigd. Aangezien dit voordeel moet worden meegenomen in de maand waarin het voordeel onvoorwaardelijk is toegekend, zal het bedrag van het voordeel (lees de waarde van de toegekende aandelen tegen de openingskoers) bij je loon over die maand worden opgeteld. Dit zal tot gevolg hebben dat er in die maand meer loonbelasting is verschuldigd dan dat er aan loon wordt uitgekeerd. (…).”

Het management van [A] heeft op 19 maart 2012 een brief van [M] ontvangen over de aandelentoekenning, die onder meer het volgende vermeldt:

“As confirmed to you by email of (…) on 7 March 2012 we are awarding to you, against payment of a nominal consideration of Euro 1, a STRIP entitlement (the Strip Entitlement) consisting of depository interests issued by Stichting [M] (Strip) for shares in [O] Sarl and preferred equity certificates, issued by [N] Sarl. (both as referred to in the Transfer and Shareholders’ Agreement (strip) dated 8 June 2007) on the conditions that:

(a) We are making this grant, which is legally binding on us, in view of your role in our group company [X] B.V. and the [A] group and we understand that [A] N.V. ( [A] ) will record the grant as such and that in connection with the grant a charge will be included in [A] ’s profit and loss account in its 2012 accounts in accordance with [DD] , as outlined in the prospectus of [A] dated 9 March 2012 (the Prospectus);

(b) (...)

(c) (...)

(d) Under the terms of the Offering, a part of the Ordinary Shares held by management and certain employees of [A] will be sold in the Offering to cover for personal wage tax obligations of such persons; and accordingly, as applicable to you as to be determined by [A] , a part of the Ordinary Shares delivered to you will be delivered onwards by you (...) in order to cover for (part of) your personal wage tax obligations arising from the Strip Entitlement, which will be advanced and paid by [A] . (...).

(e) (...)”

Op 15 maart 2012 hebben de belanghebbende en de Inspecteur een vaststellings-overeenkomst gesloten die onder meer het volgende bepaalt:

“1. Additioneel pakket aandelen aan groep van managers

Zoals reeds besproken, hebben de aandeelhouders [C] en [G] in verband met de voorgenomen beursgang van [A] besloten aan een groep van managers tegen een symbolisch bedrag een additioneel pakket aandelen toe te kennen met een totale bruto waarde gesteld op € 20.000.000. Dit voordeel kwalificeert als een voordeel uit dienstbetrekking waarover loonbelasting afgedragen dient te worden. Voor de waardering van het voordeel is het volgende besproken.

(...).

Inhouding en afdracht loonbelasting

Ten aanzien van inhouding en afdracht van de loonbelasting in dit kader zal het bovenstaande niet met de reguliere afdracht door [A] worden meegenomen. De inhouding en afdracht van de loonbelasting zal via een afzonderlijk (eenmalig) traject worden uitgevoerd door een externe partij. (...).”

De belanghebbende heeft in mei 2012 overeenkomstig de vaststellingsovereenkomst, met toepassing van art. 20a Wet op de loonbelasting 1964 (de Wet LB), loonbelasting ingehouden en afgedragen over de aandelentoekenning aan het management van [A] .

De belanghebbende heeft in haar aangifte 2013 een te betalen bedrag ad € 0,00 vermeld aan crisisheffing (loonheffingen pseudo-eindheffing hoog loon).

De Inspecteur heeft loonbelasting nageheven omdat de belanghebbende geen crisisheffing heeft betaald over het loon boven € 150.000 van de 13 werknemers die - door de aandelentoekenning - in 2012 meer dan € 150.000 fiscaal loon hebben genoten.

De Rechtbank Gelderland 3

Volgens de Rechtbank is voldaan aan de criteria van art. 32bd(1) Wet LB en behoort het loonvoordeel in aandelen/PECs van de 13 managers tot de heffingsgrondslag bedoeld in die bepaling. De vaststellingsovereenkomst bevestigt dat de aandelenverstrekking een voordeel uit dienstbetrekking is waarover loonheffing moet worden ingehouden en afgedragen, zodat die verstrekking ook tot de heffingsgrondslag van de crisisheffing behoort. Over de inhoudingsplicht overwoog de Rechtbank:

“13. De omstandigheid dat de inhoudingsplicht slechts voortvloeit uit de door eiseres en verweerder gemaakte afspraken in de VSO doet hieraan niet af. Uit die afspraken blijkt immers niet dat sprake is geweest van een coulance-inhouding en dat de inhouding op een andere wettelijke grondslag heeft plaatsgevonden.”

De Rechtbank heeft belanghebbendes vertrouwensberoep op het Handboek Loonheffingen afgewezen omdat dat Handboek voor de crisisheffing aansluit bij de inhouding van loonheffing:

“In paragraaf 24.7 van het Handboek is ten aanzien van pseudo-eindheffing hoge lonen onder meer het volgende opgenomen:

“In 2013 geldt een tijdelijke maatregel voor werkgevers met werknemers die in 2012 meer dan € 150.000 aan loon uit tegenwoordige dienstbetrekking kregen: de pseudo-eindheffing hoog loon. Heeft een werknemer van u in 2012 bij u (cursivering rechtbank) meer dan € 150.000 verdiend? Dan moet u in 2013 16% belasting betalen over het bedrag boven de € 150.000. De pseudo-eindheffing hoog loon komt naast de loonheffingen die u al hebt ingehouden op het loon van de werknemer.

Om te bepalen of een werknemer meer dan € 150.000 verdiende, gaat u uit van het loon van kolom 14 van de loonstaat (loon voor de loonbelasting/volksverzekeringen).

(…).

Geen loonbelasting? Geen pseudo-eindheffing

U hoeft geen pseudo-eindheffing hoog loon te betalen als u over het loon dat de werknemer in 2012 verdiende, geen loonbelasting hoeft in te houden. (…).”

15. Uit het voorgaande kan naar het oordeel van de rechtbank worden opgemaakt dan wel afgeleid dat ook het Handboek aansluit bij het inhouden van loonheffing. Het beroep op het vertrouwensbeginsel moet dan ook worden verworpen.”

In NLF 2019/1470 merkt Spauwen op dat toen de vaststellingsovereenkomst werd gesloten, de crisisheffing nog niet was aangekondigd en dat de Rechtbank niet ingaat op de relevante vraag of het loon ook van de inhoudingsplichtige afkomstig is4:

“De Rechtbank geeft geen aandacht aan het gegeven dat de vso is opgesteld op een tijdstip waarop er nog niets bekend was ten aanzien van de crisisheffing. Het lijkt voor de hand te liggen om een overeenkomst, die een afspraak omvat over de praktische verwerking van een specifiek voordeel, ook in dat specifieke kader uit te leggen en niet veel breder te trekken dan hetgeen partijen hebben beoogd op het moment van sluiten van de overeenkomst. Het zou dan ook voor de hand liggen om onvoorziene gevolgen die geen onderdeel maken van de afspraken uit te leggen aan de hand van de reguliere wettelijke bepalingen en daaraan ook de gevolgen te verbinden.

(…).

De aandelen werden toegekend door een derde en niet door belanghebbende zelf. In het geval van loon van derden geldt primair dat een voordeel slechts als loon van de inhoudingsplichtige wordt aangemerkt indien het loonvoordeel in opdracht en voor rekening van de inhoudingsplichtige wordt verstrekt.5 Alhoewel in de uitspraak de feiten ter zake van deze beoordeling niet zijn opgenomen, lijkt het mij niet onwaarschijnlijk dat de inhoudingsplichtige zelf geen bemoeienis had met de toekenning van de aandelen. Het gaat om een investeerder (‘private equity’) – en niet om belanghebbende – die de aandelen toekent aan de werknemers. Daarnaast komt in een dergelijke situatie het voordeel normaliter niet voor rekening van de inhoudingsplichtige, maar in dit geval voor het investeringsfonds. Het loon zou dan dus niet kunnen worden aangemerkt als loon van de inhoudingsplichtige.

De jurisprudentie inzake loon van derden binnen een concern6 mist in dit geval toepassing. De verstrekker van de aandelen had een belang van 1,3% in belanghebbende, waarmee er geen sprake kan zijn van een verstrekking binnen concernverband, aangezien een dergelijk belang niet lijkt te voldoen aan enige definitie van ‘concern’ of daaraan direct relaterend begrip in de belastingwetgeving.7

Nu in de vso is overeengekomen dat de verwerving van de aandelen kwalificeert als een voordeel uit dienstbetrekking, wil dat nog niet zeggen dat dat ook een voordeel is van de inhoudingsplichtige belanghebbende en waarover dus belanghebbende ook loonbelasting zou moeten afdragen. Enkel omdat er wel loonbelasting door de inhoudingsplichtige is ingehouden en afgedragen, wil dat nog niet zeggen dat het als loon van de inhoudingsplichtige kwalificeert. Zeker niet als de vso ook nog eens is gesloten op een tijdstip dat er nog niets bekend was ten aanzien van de crisisheffing.”

Het Gerechtshof Arnhem-Leeuwarden 8

Op het hogere beroep van de belanghebbende overweegt het Hof dat voordelen die niet rechtstreeks door de werkgever maar door derden aan de werknemer worden verstrekt tot het loon behoren als zij worden verstrekt in opdracht van en voor rekening van de werkgever en dat met die situatie op één lijn moet worden gesteld het geval waarin binnen een concern het voordeel met medeweten van de werkgever aan de werknemers wordt verstrekt door een andere concernmaatschappij dan de werkgever en het voordeel niet aan de werkgever wordt doorberekend (HR BNB 2001/829). Hij meent dat de door [B] en [C] gekozen samenwerkingsvorm noopt tot de conclusie dat het voordeel van de aandelentoekenning op één lijn moet worden gesteld met de situatie waarin het voordeel in opdracht van en voor rekening van de werkgever wordt verstrekt, zodat sprake is van ‘eigen’ loon:

“4.2 (…) Het Hof baseert zijn oordeel op de navolgende feiten en omstandigheden: i) [B] en [C] hielden (indirect) tezamen een meerderheidsbelang van 72,6% in belanghebbende, ii) [B] en [C] hebben (indirect) [M] LLC opgericht met het doel toekomstig management in de structuur (via [N] Sarl en [O] Sarl) te laten participeren, iii) in de e-mail van 7 maart 2012 (2.7) staat vermeld dat door de aandeelhouder, welke naar het oordeel van het Hof niet anders kan worden opgevat dan [B] en [C] hetgeen ook in het memo van 9 maart 2012 (2.9) en de VSO van 15 maart 2012 (2.10) is opgenomen, is besloten om extra aandelen ter beschikking te stellen, iv) in de brief van [M] LLC van 19 maart 2012 (2.8) staat vermeldt dat de betreffende manager de aandelen toegekend krijgt in verband met zijn rol binnen onze groepsvennootschap [X] B.V. en de [A] groep en v) de aandelentoekenning heeft plaatsgevonden met medeweten en instemming van belanghebbende. Dat [M] LLC op basis van de aandeelhouderspercentages geen concern- of groepsvennootschap van belanghebbende was, acht het Hof in deze situatie niet relevant. Van loon van derden, zoals belanghebbende bepleit, is dus geen sprake.

(…).

Nu ter zake van het voordeel uit de aandelentoekenning geen sprake is van loon van derden, maar van “eigen” loon waarvoor belanghebbende inhoudingsplichtig is, behoeft het beroep op het vertrouwensbeginsel geen bespreking meer.”

Het Hof heeft daarom belanghebbendes hogere beroep ongegrond verklaard.

Werger (NLF 2021/0614) meent dat het Hof het genoemde arrest HR BNB 2001/82 ver oprekt:

“Het Hof rekt hiermee de reikwijdte van het Medeweten-arrest en daarmee het loonbegrip verder op. De onderbouwing daarvan is naar mijn idee niet voldoende steekhoudend en lijkt meer weg te hebben van een doelredenering. Bij de reguliere heffing van loonbelasting is de vraag al gerechtvaardigd of dit wenselijk is en het Hof niet buiten zijn bevoegdheid is getreden. Maar zeker bij een overkill-heffing als de pseudo-eindheffing is die vraag op zijn plaats. Het is nu afwachten of de Hoge Raad deze voorzet tot uitbreiding van het loonbegrip sanctioneert”.

Ook Sipkema (NTFR 2021/778) meent dat het Hof de inhoudingsplicht oprekt:

“M heeft een aandelenbelang van slechts 1,3% in belanghebbende, waardoor geen sprake lijkt te zijn van een concernverhouding. (…) Het hof benoemt de concernverhouding nadrukkelijk in de uitspraak en oordeelt dat het – op basis van het aandeelhoudersbelang – ontbreken daarvan in casu niet relevant is. Op basis van een meer materiële beoordeling maakt het hof inzichtelijk dat B en C feitelijk de dienst uitmaken bij beide partijen. Daaruit volgt een grote mate van verwevenheid, die het hof voldoende acht voor het oordeel dat sprake is van loon waarvoor belanghebbende inhoudingsplichtig is. Nu belanghebbende ook bekend was met het door M aan haar personeel toegekende voordeel, lijkt de inhoudingsplicht gevoelsmatig wel terecht. De argumentatie roept echter een vraag op. Het hof verwijst naar de arresten van de Hoge Raad van 1 november 2000 (nr. 361, NTFR 2000/1621) en 23 maart 2007 (nr. 517, NTFR 2007/507), maar die zijn gestoeld op medeweten van de werkgever én een concernverhouding tussen partijen. Dit laatste ontbreekt op basis van het aandelenbelang in deze casus. Het oordeel van het hof lijkt zo een verdere oprekking van de inhoudingsplicht te betekenen.”

3 Het geding in cassatie

De belanghebbende heeft tijdig en regelmatig beroep in cassatie ingesteld. De Staatssecretaris van Financiën heeft een verweerschrift ingediend. De belanghebbende heeft gerpliceerd. De Staatssecretaris heeft afgezien van dupliek.

De belanghebbende stelt één cassatiemiddel voor: schending van het recht, met name de art. 10 en 32bd Wet LB, en motiveringsverzuim, doordat het Hof de belanghebbende inhoudingsplichtig heeft geacht ter zake van het voordeel uit de aandelentoekenning en dat voordeel daarom tot de grondslag van de crisisheffing heeft gerekend op gronden die dit oordeel niet kunnen dragen. HR BNB 2001/8210 stelt twee voorwaarden voor de kwalificatie als ‘eigen’ loonverstrekking van een voordeel dat door een ander dan de werkgever wordt verstrekt: (i) medeweten van de werkgever en (ii) verstrekking binnen concernverband. Niet in geschil is dat aan de eerste voorwaarde wordt voldaan. Het gaat om de tweede. De voordeelverstrekker, [M] , houdt slechts 1,3% in de belanghebbende en kan dus niet op die grond aangemerkt worden als concernvennootschap. Het Hof heeft HR BNB 2001/82 dus overstrekt. [M] kan evenmin als concern- of groepsvennootschap in de zin van de artt. 2.24a en 2.24b BW worden aangemerkt. Volgens de belanghebbende blijkt uit de jurisprudentie11 dat voor een ‘concernvennootschap’ in de zin van HR BNB 2001/82 een belang van 100% nodig is van de voordeelverstrekker in de werkgever van de ontvangende werknemer. [C] en [B] zijn van elkaar onafhankelijke concurrenten. Dat zij tezamen een meerderheidsbelang in de belanghebbende houden, heeft daarom in dit verband nagenoeg geen reële betekenis, aldus de belanghebbende. Over de vaststellingsovereenkomst merkt de belanghebbende op dat zij zich enkel op grond van praktische overwegingen heeft verbonden om de reguliere loonheffing over de waarde van de aandelentoekenning in te houden en af te dragen. Dat zij feitelijk heeft ingehouden en afgedragen, maakt haar echter niet inhoudingsplichtig volgens de wet.

Het Hof heeft volgens de belanghebbende verder ten onrechte haar beroep op het vertrouwensbeginsel gepasseerd. Zij betoogt ten slotte dat de crisisheffing ten tijde van het sluiten van de vaststellingsovereenkomst nog niet eens was aangekondigd, laat staan in werking getreden, en wordt daarom in casu niet rechtmatig geheven.

De Staatssecretaris verweert zich allereerst met grammaticale toepassing van art. 32bd Wet LB: de belanghebbende heeft in 2012 conform de vaststellingsovereenkomst reguliere loonheffing ingehouden en afgedragen over de waarde van de aandelentoekenning, waarover aldus in 2012 loonbelasting is geheven conform art. 20a Wet LB. Daarmee behoort die toekenning tot de grondslag van art. 32bd Wet LB. Dat de inhoudingsplicht voortvloeit uit de vaststellingsovereenkomst, doet daar niet aan af, nu geen sprake was van coulance-inhouding. De Staatssecretaris merkt in een voetnoot op dat de crisisheffing wordt afgedragen door de werkgever en niet van de werknemer wordt geheven (door inhouding op het loon). HR BNB 2016/16312 bevestigt dat de wetgever bij de crisisheffing mocht afwijken van de gewone heffingsregeling in de Wet LB 1964. Grammaticale toepassing van art. 32bd Wet LB leidt dan tot de conclusie dat terecht pseudo-eindheffing hoog loon is nageheven. De Staatssecretaris onderschrijft ook ’s Hofs oordeel dat om een ‘eigen’ loonverstrekking gaat en niet om loon van derden. In HR BNB 2001/8213 gaf u geen omschrijving van het vereiste concernverband. Alle door hem vastgestelde omstandigheden in aanmerking genomen, kon en mocht het Hof oordelen dat de aandelentoekenning geschiedde in concernverband. Dat [B] en [C] concurrenten zijn, maakt dat niet anders, nu zij gezamenlijk [M] hebben opgericht met als doel om het management van de belanghebbende te kunnen laten participeren in de structuur na beursgang met een strip-investering. De Staatssecretaris acht ‘s Hofs oordeel voldoende en begrijpelijk gemotiveerd.

De belanghebbende repliceert op twee punten: (i) het argument dat zij de crisisheffing verschuldigd zou zijn omdat zij feitelijk de reguliere loonbelasting heeft afgedragen, acht zij ongeldig omdat niet wordt voldaan aan de voorwaarden in art. 32bd Wet LB: de loonbelasting is volgens haar niet geheven op basis van de Wet LB maar – ten onrechte - op basis van de vaststellingsovereenkomst, die slechts diende om de waarde van de aandelen vóór beursgang vast te stellen. Dat zij om praktische redenen de reguliere loonbelasting heeft afgedragen, maakt haar daartoe niet wettelijk verplicht; het voordeel blijft loon van een derde, waarvoor art. 3.6 Uitv. Reg. LB 2011 geldt. De redelijkheid en billijkheid verzetten zich tegen uitleg van de vaststellingsovereenkomst zodanig dat over de aandelenwaarde ook crisisheffing wordt geheven. De invoering van de crisisheffing was een relevante en op het moment van sluiten van de overeenkomst onvoorzienbare wetswijziging. De vaststellings-overeenkomst kan niet breder worden getrokken dan de partijen beoogden op het moment van sluiten. De verstrekte aandelen maken dus geen deel uit van de grondslag van de crisisheffing waarvoor de belanghebbende belastingplichtig is. (ii) De Staatssecretaris gaat uit van een ‘eigen’ loonverstrekking op basis van het gegeven dat HR BNB 2001/82 niet zegt dat een concernverband een 100% aandelenrelatie vereist tussen de voordeelverstrekker en de werkgever. Dat arrest bevat inderdaad geen omschrijving van ‘een andere concernmaatschappij’, maar op andere plaatsen in de belastingwet, het civiele recht en de rechtspraak wordt de term 'concern' wél omschreven, en volgens geen van die maatstaven is in casu sprake van een concern.

De belanghebbende merkt op dat oprekking van de inhoudingsplicht bij voordelen voor werknemers die niet door de werkgever maar door een aandeelhouder zijn verstrekt, ook van belang is voor andere eindheffingen bij de werkgever. Een aandeelhouder kan door verstrekking van voordelen aan werknemers, (pseudo-)eindheffing bij de werkgever doen ontstaan of toenemen. Ook daarom bepleit zij restrictieve uitleg van 'een andere concernmaatschappij' in HR BNB 2001/82.