Parket bij de Hoge Raad, 09-06-2023, ECLI:NL:PHR:2023:573, 22/03529

Parket bij de Hoge Raad, 09-06-2023, ECLI:NL:PHR:2023:573, 22/03529

Gegevens

- Instantie

- Parket bij de Hoge Raad

- Datum uitspraak

- 9 juni 2023

- Datum publicatie

- 23 juni 2023

- ECLI

- ECLI:NL:PHR:2023:573

- Zaaknummer

- 22/03529

Inhoudsindicatie

Feiten: de belanghebbende is de moedervennootschap van een fiscale eenheid en leed in 2010 een verlies van € 2 mio. Zij hield ook dochters buiten de fiscale eenheid, waaronder de winstgevende [A] BV ([A] Oud). [A] Oud werd op 19 december 2013 alsnog opgenomen in de eenheid. Op 3 februari richtte de belanghebbende [A] Nieuw BV ([A] Nieuw) op, die meteen in de eenheid werd opgenomen. [A] Nieuw is binnen de eenheid verhangen, waarna zij naast [A] Oud werd gehouden. Binnen de eenheid is [A] Oud op 23 maart 2015 als verdwijnende vennootschap juridisch gefuseerd met [A] Nieuw als verkrijgster, waardoor de onderneming van [A] Oud onder algemene titel werd verkregen door [A] Nieuw. Ex art. 18(1) Besluit Fiscale eenheid (BFE) werd de fiscale eenheid geacht niet te zijn verbroken met de verdwijner [A] Oud.

In geschil is of belanghebbendes voorvoegingsverlies 2010 kan worden verrekend met de na de voeging in 2015 en 2016 door [A] Nieuw behaalde winsten die volledig zijn behaald met de onderneming van [A] Oud en zo ja, of zij dan moet afschrijven op de door haar verkregen goodwill in de onderneming van [A] Oud, wat de voor verrekening vatbare winst zou drukken.

De Rechtbank heeft de belanghebbende in het gelijk gesteld: wel verrekening; geen afschrijving.

Ook het Hof achtte verrekening mogelijk, maar afschrijving verplicht: art. 5(4) BFE merkt de winst van [A] Nieuw aan als winst van de belanghebbende en de duidelijke tekst van art. 15ae(1)(c) Wet Vpb noopt dan tot de conclusie dat belanghebbendes voorvoegingsverlies 2010 verrekend kan worden met die winst in 2015 en 2016. Art. 18 BFE is niet van toepassing, omdat lid 1 van die bepaling (de eenheid wordt geacht niet te zijn verbroken) niet wegneemt dat [A] Oud wel degelijk verdwijnt (de fusie wordt niet genegeerd) en lid 2 niet over voorvoegingsverliezen van de belanghebbende gaat, maar over voorvoegingsverliezen van de verdwijner (die er niet zijn).

Wat de afschrijving op goodwill betreft, constateert het Hof dat volgens art. 15ah(2)(a) Wet Vpb de aan [A] Nieuw toe te rekenen winst moet worden bepaald met afschrijving op de bij de fusie overgegane vermogens-bestanddelen op basis van de waarde in het economische verkeer (WEV). Art. 15ah(2) Wet Vpb brengt dan mee dat de overgenomen goodwill niet jaarlijks volgens de impairment methode mag worden gewaardeerd, maar jaarlijks moet worden afgeschreven op basis van de WEV omdat dat beantwoordt aan de strekking van die bepaling dat stille reserves die bij de overdrager zijn ontstaan, niet gebruikt kunnen worden voor de verrekening van voorvoegingsverliezen door de overnemer. Volgens art. 15ah(2)(a) Wet Vpb moet de aan [A] Nieuw toe te rekenen winst worden bepaald met afschrijving op de bij de fusie overgegane vermogensbestanddelen, waaronder goodwill, op basis van de waarde in het economische verkeer, waardoor minder winst beschikbaar is om belanghebbendes verlies 2010 te absorberen.

Het Hof heeft het beroep van de Inspecteur op fraus legis afgewezen. Niet in geschil is dat aan het motiefvereiste is voldaan. Volgens het Hof is echter niet aan het normvereiste voldaan. De belastingbesparing die binnen de kaders van de art. 15ae en 15ah Wet Vpb is gerealiseerd, acht het Hof niet in strijd met doel en strekking van de wet, nu de wetgever klaarblijkelijk ook in gevallen zoals dit bij de verrekening van voorvoegingsverliezen na overdracht van vermogensbestanddelen binnen de eenheid bewust is afgeweken van volledige winstsplitsing. Dat die keuze niet tot hetzelfde leidt als volledige winstsplitsing is inherent aan die keuze, aldus het Hof.

In cassatie stelt de Staatssecretaris dat het Hof: (a) art. 18 BFE onjuist uitgelegd; een rechtshistorische of teleologische uitleg die past in het wettelijke systeem van verliesverrekening binnen een fiscale eenheid ligt meer voor de hand; (b) ten onrechte heeft geoordeeld dat niet aan het normvereiste van fraus legis is voldaan omdat de wetgever verliesverrekening bewust niet zou hebben uitgesloten, hoewel van die bewustheid in gevallen zoals die van de belanghebbende nu juist geen sprake is.

De belanghebbende heeft incidenteel cassatieberoep ingesteld tegen ’s Hofs oordeel dat art. 15ah(2) Wet Vpb inbreuk maakt op HR B. 9213 en dat afgeschreven moet worden op de door [A] Nieuw van [A] Oud verkregen goodwill.

A-G Wattel loopt de art. 15ae en 15ah Wet Vpb en art. 5(4) en 18(1) en (2) BFE na. Art. 18(2) BFE bepaalt dat verrekening ex art. 15ae Wet Vpb van (i) voorvoegingsverliezen van [A] Oud met belastbare winst van de eenheid en van (ii) verlies van de eenheid met voorvoegingswinst van [A] Oud, geschiedt alsof [A] Oud niet is verdwenen. Die bepaling is dus irrelevant, want [A] Oud heeft geen voorvoegingsverliezen. De “bijzondere regelingen” van art. 18 BFE zijn dan niet van toepassing bij de verliesverrekening en dus moet art. 15ae zelf worden toegepast. Lid 2 van die bepaling is niet van toepassing omdat dat lid alleen naar onderdeel (a) van lid 1 verwijst en belanghebbendes geval niet onder (a) valt, maar onder (c): uitbreiding van een bestaande fiscale eenheid. Dat betekent dat verrekening van voorvoegingsverliezen van belanghebbendes bestaande eenheid met de eenheidswinst slechts plaatsvindt voor zover die eenheidswinst is toe te rekenen aan de maatschappijen die vóór de uitbreiding van de eenheid tot de eenheid behoorden. Onder die maatschappijen bevond zich niet [A] Oud. De winst (van de onderneming) van (voorheen) [A] Oud is dus niet toerekenbaar aan een maatschappij die vóór voeging van [A] Oud al tot de eenheid behoorde. Belanghebbendes voorvoegingsverliezen kunnen dan niet verrekend worden met winsten (van de onderneming) van (voorheen) [A] Oud. Maar volgens art. 5(4) BFE kunnen haar voorvoegings-verliezen wél verrekend worden met winsten van [A] Nieuw omdat die bepaling voor de toepassing van art. 15ae(1) de aan [A] Nieuw toe te rekenen winst van de eenheid aanmerkt als winst van de belanghebbende. De winst 2015 en 2016 die [A] Nieuw heeft gemaakt met de onderneming van voorheen [A] Oud is eenheidswinst die volgens art. 15ah(1) Wet Vpb is toe te rekenen aan [A] Nieuw en wordt dus door art. 5(4) BFE aangemerkt als winst van de belanghebbende. Daardoor is verrekening van haar voorvoegingsverlies met die winst mogelijk, tenzij de ‘inachtneming van het tweede en derde lid’ van art. 15ah anders meebrengt. Lid 2 van art. 15ah bepaalt dat [A] Nieuw haar winst moet bepalen op basis van afschrijving van de van [A] Oud overgenomen goodwill, waardoor minder winst beschikbaar is om verliezen te absorberen. Op basis van tekstuele toepassing van de genoemde bepalingen acht de A-G ’s Hofs oordeel daarom juist.

Middelonderdeel a principaal stelt dat niet tekstuele, maar rechtshistorisch/teleologisch/wetssystematische uitleg is aangewezen. Uit het gegeven dat art. 18(2) niets zegt over mogelijke voorvoegingsverliezen van de verkrijger kan volgens de A-G echter niet meer afgeleid worden dan dat die bepaling daar niets over zegt. De rechter kan zijns inziens niet in deze zeer specifieke en technische materie specifieke regels in specifieke wettelijke bepalingen inlezen die er niet in staan enkel omdat vóór het van kracht worden van die specifieke technische bepaling ander beleid werd gevoerd en de besluitgever – kennelijk ten onrechte – meende dat zijn besluit precies dezelfde technische regels bevatte als de eerder door de Executieve gestelde voorwaarden voor goedkeuring van aanvragen. De stelling van de Staatssecretaris dat de grammaticale uitleg tot een wetssystematisch onlogisch resultaat leidt, is volgens de A-G gebaseerd op een verkeerde lezing van de literatuur, maar belangrijker acht hij dat ook veronderstelde wetssystematiek, net als anterieure beleidsbedoelingen, te rechtsonzeker zijn in dit extreem technische en specifieke regelwoud, waarin de rechter ervan moet uitgaan dat de wetgever en de besluitgever bedoelden wat zij hebben opgeschreven, nu niet te overzien valt waar zij eindigt als zij het houvast van de tekst loslaat. Dat is alleen anders als tekstuele interpretatie tot onzinnige of evident contrarationele resultaten zou leiden.

Ook onderdeel b principaal (fraus legis) strandt volgens A-G Wattel. Uit doel en strekking van het tweesporige systeem van enkelsporige verliesverrekening (enerzijds winstsplitsing en anderzijds afschrijvingscorrectie na geschuif met stille reserves en goodwill van voegelingen binnen de eenheid) valt niet op te maken, mede gegeven de duidelijke tekst van de zeer specifieke en gedetailleerde bepalingen, dat het zich in dit geval verzet tegen afschrijvingscorrectie in plaats van winstsplitsing.

Belanghebbendes incidentele middel strandt. Het staat de wetgever vrij om de vrijheid te beperken die goed koopmansgebruik meebrengt en die mogelijk de impairment methode en het stelsel van HR B. 9213 zou toestaan als art. 15ah(2) Wet Vpb niet zou bestaan.

Conclusie: beide beroepen ongegrond.

Conclusie

PROCUREUR-GENERAAL

BIJ DE

HOGE RAAD DER NEDERLANDEN

Nummer 22/03529

Datum 9 juni 2023

Belastingkamer A

Onderwerp/tijdvak Vennootschapsbelasting 2015 - 2016

Nr. Gerechtshof 21/00767 en 21/00768

CONCLUSIE

P.J. Wattel

In de zaak van

Staatssecretaris van Financiën

tegen

[X] BV

1 Overzicht

Sinds 24 december 2009 is de belanghebbende met enige dochtervennootschappen een fiscale eenheid in de zin van art. 15(1) Wet op de vennootschapsbelasting (Wet Vpb). In 2010 heeft zij € 2.102.550 verlies geleden. Zij hield ook dochters buiten de fiscale eenheid, waaronder de winstgevende vennootschap [A] BV ([A] oud BV). Deze dochters zijn op 19 december 2014 alsnog opgenomen in de fiscale eenheid. Op 3 februari 2015 heeft de belanghebbende [A] BV ([A] nieuw BV) opgericht, die meteen in de fiscale eenheid is opgenomen. De aandelen [A] nieuw BV zijn vervolgens binnen de fiscale eenheid overgedragen aan [A] BV.

Binnen de fiscale eenheid is [A] oud op 23 maart 2015 als verdwijnende vennootschap juridisch gefuseerd met [A] nieuw als verkrijgster, waardoor de onderneming van [A] oud onder algemene titel is verkregen door [A] nieuw. De belanghebbende heeft de Inspecteur ex art. 18(1) Besluit fiscale eenheid (BFE) (tekst 2015) verzocht om de fiscale eenheid ten aanzien van de verdwijner [A] oud niet verbroken te achten.

De belanghebbende heeft in 2015 en 2016 belastbare winsten ad € 614.426 resp. € 625.746 aangegeven die per saldo geheel bestaan uit winst van [A] nieuw, volledig behaald met de onderneming van [A] oud. Zij heeft de Inspecteur verzocht met deze winsten te verrekenen haar in 2010 geleden (voorvoegings) verlies ad € 2.102.550. De Inspecteur heeft die verrekening geweigerd.

In geschil is of belanghebbendes voorvoegingsverlies 2010 kan worden verrekend met de winsten 2015 en 2016 van [A] nieuw en zo ja, in hoeverre. De Inspecteur acht verrekening niet mogelijk en meent subsidiair dat [A] nieuw op de bij de fusie verkregen goodwill moet afschrijven en daardoor minder winst heeft om belanghebbendes voorvoegingsverlies tegen af te zetten.

De Rechtbank heeft de belanghebbende in het gelijk gesteld: wel verrekening; geen afschrijving. Ook het Hof achtte verrekening mogelijk, maar afschrijving verplicht: art. 5(4) Besluit Fiscale Eenheid (BFE) merkt de winst van [A] nieuw aan als winst van de belanghebbende en de duidelijke tekst van art. 15ae(1)(c) Wet Vpb brengt dan mee dat belanghebbendes voorvoegingsverlies 2010 verrekend kan worden met die winst 2015 en 2016. Art. 18 BFE is niet van toepassing omdat lid 1 (de eenheid wordt geacht niet te zijn verbroken) niet wegneemt dat [A] oud wel degelijk verdwijnt (de fusie wordt niet genegeerd) en lid 2 niet over voorvoegingsverliezen van de belanghebbende gaat, maar over voorvoegingsverliezen van de verdwijnende vennootschap (die er niet zijn).

Wat de afschrijving op goodwill betreft, constateert het Hof dat volgens art. 15ah(2)(a) Wet Vpb de aan [A] Nieuw toe te rekenen winst moet worden bepaald met afschrijving op de bij de fusie overgegane vermogensbestanddelen op basis van de waarde in het economische verkeer. Art. 15ah(2) Wet Vpb brengt dan mee dat de overgenomen goodwill niet jaarlijks volgens de impairment methode mag worden gewaardeerd, maar jaarlijks moet worden afgeschreven omdat dat beantwoordt aan de strekking van die bepaling dat stille reserves die bij de overdrager zijn ontstaan, niet gebruikt kunnen worden voor verrekening van voorvoegingsverliezen door de overnemer. Daardoor is minder winst beschikbaar om belanghebbendes verlies 2010 te absorberen.

Het Hof heeft het beroep van de Inspecteur op fraus legis afgewezen. Niet in geschil was dat aan het motiefvereiste is voldaan. Volgens het Hof was echter niet aan het normvereiste voldaan. De belastingbesparing die de belanghebbende binnen de kaders van de art. 15ae en 15ah Wet Vpb heeft gerealiseerd, is volgens het Hof niet in strijd met doel en strekking van de wet, nu de wetgever klaarblijkelijk ook in gevallen zoals het hare bij de verrekening van voorvoegingsverliezen na overdracht van vermogensbestanddelen binnen de eenheid bewust is afgeweken van volledige winstsplitsing. Dat die keuze niet tot eenzelfde resultaat leidt als volledige winstsplitsing – zoals in casu – is inherent aan die keuze, aldus het Hof.

In cassatie stelt de Staatssecretaris één middel voor. Het Hof heeft: (a) art. 18 BFE onjuist uitgelegd; een rechtshistorische en/of teleologische uitleg die past in het wettelijke systeem van verliesverrekening binnen een eenheid, ligt meer voor de hand; en (b) ten onrechte geoordeeld dat niet aan het normvereiste van fraus legis is voldaan omdat de wetgever verliesverrekening zoals de litigieuze bewust niet zou hebben uitgesloten, hoewel van dergelijke bewustheid geen sprake is.

De belanghebbende heeft incidenteel cassatieberoep ingesteld tegen ’s Hofs oordeel dat art. 15ah(2) Wet Vpb inbreuk maakt op HR B. 9213 en dat de impairment methode daarom uitgesloten is, zodat afgeschreven moet worden op de overgenomen goodwill.

Grammaticale toepassing van de wet leert het volgende: door een juridische fusie binnen een fiscale eenheid eindigt de voeging van de verdwijner van rechtswege omdat niet meer wordt voldaan aan de in art. 15 Wet Vpb gestelde eisen. In casu is ex art. 18(1) BFE de fiscale eenheid met de verdwijner niet verbroken. Lid 2 bepaalt dat verrekening ex art. 15ae Wet Vpb van (i) voorvoegingsverliezen van [A] Oud met belastbare winst van de eenheid en van (ii) verlies van de eenheid met voorvoegingswinst van [A] Oud, geschiedt alsof [A] Oud niet is verdwenen. Lid 2 is daardoor irrelevant in casu, want [A] Oud heeft geen voorvoegingsverliezen (is juist winstgevend); evenmin vraagt de belanghebbende om carry back van haar verliezen naar voorvoegingswinstjaren van [A] Oud. Zij wenst verrekening van haar voorvoegingsverlies met de navoegings- en nafusiewinst van (voorheen) [A] Oud.

Dat betekent dat de “bijzondere regelingen” van art. 18 BFE niet gelden voor de verliesverrekening ex art. 15ae Wet Vpb en dat wij dus art. 15ae zelf moeten toepassen. Lid 2 van die bepaling is mijns inziens niet van toepassing omdat dat lid alleen naar onderdeel (a) van lid 1 verwijst en belanghebbendes geval niet onder dat onderdeel (a) valt, maar onder onderdeel (c) (uitbreiding van een bestaande fiscale eenheid). Onderdeel (c) van lid 1 van art. 15ae wordt dus niet opzij gezet door lid 2. Dat betekent dat verrekening van voorvoegingsverliezen van belanghebbendes bestaande eenheid met de eenheidswinst slechts plaatsvindt voor zover die eenheidswinst is toe te rekenen aan de maatschappijen die vóór de uitbreiding van de eenheid tot de eenheid behoorden. Onder die maatschappijen bevond zich niet [A] Oud. De winst (van de onderneming) van (voorheen) [A] Oud is dus niet toerekenbaar aan een maatschappij die vóór voeging van [A] Oud al tot de eenheid behoorde. Belanghebbendes voorvoegingsverliezen kunnen dus niet verrekend worden met winsten (van de onderneming) van (voorheen) [A] Oud.

Maar volgens art. 5(4) BFE kunnen belanghebbendes voorvoegingsverliezen wél verrekend worden met winsten van [A] Nieuw. Die bepaling zegt immers dat voor de toepassing van artikel 15ae(1) Wet Vpb – en die bepaling zijn wij aan het toepassen – de aan [A] Nieuw toe te rekenen winst van de eenheid wordt aangemerkt als winst van de belanghebbende. De winst 2015 en 2016 die [A] Nieuw heeft gemaakt met de onderneming van voorheen [A] Oud is eenheidswinst die volgens art. 15ah(1) Wet Vpb is toe te rekenen aan [A] Nieuw en wordt daarom door art. 5(4) BFE aangemerkt als winst van de belanghebbende. Daardoor is verrekening van haar voorvoegingsverlies met die winst mogelijk, tenzij de ‘inachtneming van het tweede en derde lid’ van art. 15ah anders meebrengt.

Lid 2 van art. 15ah (zie 4.5) schrijft voor dat [A] Nieuw haar winst moet bepalen op basis van afschrijving van de van [A] Oud overgenomen goodwill uitgaande van de WEV van die goodwill. Omdat het kennelijk gaat om bij [A] Oud niet-geactiveerde zelf-gegenereerde goodwill, moet [A] Nieuw die WEV volledig afschrijven, en wel, volgens art. 3.30(2) Wet IB 2001, in tien jaren, wat haar winst drukt en daarmee de verrekening van belanghebbendes voorvoegingsverlies.

Op basis van deze tekstuele toepassing van de genoemde bepalingen is ’s Hofs oordeel dus correct.

In onderdeel a van het principale middel geeft de Staatssecretaris drie teleologische/ historische/systematische argumenten om art. 18(1) jo. (2) (thans lid 3) zo uit te leggen dat na de juridische fusie de verrekening van voorvoegingsverliezen plaatsvindt alsof er niet is gefuseerd en [A] Oud dus nog bestaat voor de toepassing van de winstsplitsingsregels. Zij is dan nog steeds één van de individuele maatschappijen waaraan de eenheidswinst op basis van art. 15 ae en 15ah(1) Wet Vpb moet worden toegerekend. Er zijn dan geen vermogensbestanddelen van [A] Oud naar [A] Nieuw overgegaan. De Staatssecretaris herhaalt de rechtshistorische analyse van de Inspecteur: de toelichting op art. 18 BFE (fusie) verwijst naar de toelichting op art. 17 BFE (splitsing), waaruit volgens de Staatssecretaris volgt dat art. 18(2) (thans lid 3) BFE een gunst is die voorkomt dat voorvoegingsverliezen van een verdwijnende dochter verloren gaan bij fusie binnen de eenheid. Het Besluit stelt de voorwaarde dat bij de verkrijgende maatschappijen de winst wordt gesplitst. Die voorwaarde geldt volgens hem ook in casu, ook al noemt art. 18(2) (thans lid 3) BFE alleen voorvoegings-verliezen van de verdwijner en niet eventuele voorvoegingsverliezen van de verkrijger. Daaruit kan volgens de Staatssecretaris niet worden afgeleid dat na een juridische fusie alleen de verrekening van voorvoegingsverliezen van de verdwijner plaatsvindt alsof geen fusie heeft plaatsgevonden; er volgt niet a contrario uit dat voor de verliesverrekening van de verkrijger de fusie niet wordt genegeerd, aldus de Staatssecretaris.

Mijns inziens kan uit het gegeven dat art. 18(2) (thans (3)) niets zegt over mogelijke voorvoegingsverliezen van de verkrijger slechts afgeleid worden dat die bepaling daar niets over zegt. Wij weten niet waarom niet. Ik betwijfel verder of art. 18(2) (thans lid 3) BFE als “gunst” kan worden aangemerkt. Art. 18 voorkomt dat van een fusie binnen een eenheid afgezien moet worden omdat anders verliezen van de verdwijner terstond verdampen. Die bepaling brengt de verrekening van voorvoegingsverliezen van de verdwijner dus meer in lijn met het totaalwinstbeginsel (van de verdwijner). Dat lijkt mij geen gunst, maar voorkoming van ongunstige afwijking van de overigens geldende wettelijk verliesverrekeningstermijnen. Nu de bepaling wel iets voor de verdwijnende vennootschap regelt en met geen woord rept over de verkrijgende vennootschap, geldt mijns inziens voor die verkrijgende vennootschap de hoofdregel van verliesverrekening binnen de eenheid: art. 15ae Wet Vpb. Dat is geen a contrario redenering, maar volgt rechtstreeks uit de wet. Dit betoog van de Staatssecretaris kan daarom mijns inziens geen inlezing van een niet-bestaande bepaling in afwijking van de duidelijke tekst van deze zeer specifieke bepaling rechtvaardigen.

Uit de wetsgeschiedenis volgt volgens de Staatssecretaris ten tweede dat het de bedoeling was om de winstsplitsing van art. 18(2) (thans lid 3) BFE ook van toepassing te doen zijn bij de verrekening van voorvoegingsverliezen van de verkrijger. Hij baseert dat op een doorverwijzing naar een algemene opmerking in de toelichting op een andere BFE-bepaling (art. 17 over splitsing) die indirect zegt dat art. 18 BFE overeenstemt met eerder goedkeuringsbeleid, maar kennelijk ten onrechte, nu art. 18 BFE kennelijk niet overeenstemt met het besluit waarnaar de Staatssecretaris verwijst. Mijns inziens kan de rechter niet in deze zeer specifieke en technische materie specifieke regels in specifieke wettelijke bepalingen lezen die er niet in staan (en wij niet weten waaróm die er niet in staan) enkel omdat vóór het van kracht worden van die specifieke technische bepaling ander beleid werd gevoerd en de besluitgever – kennelijk ten onrechte – meende dat zijn besluit precies dezelfde technische regels bevatte als de eerder door de Executieve gestelde voorwaarden voor goedkeuring van aanvragen. Ook dit betoog noopt daarom mijns inziens niet tot afwijking van (inlezing in) de duidelijke wettekst.

De Staatssecretaris acht het ten derde wetssystematisch onlogisch om bij de verkrijger geen volledige winstsplitsing toe te passen, terwijl de wet dat bij de verdwijner uitdrukkelijk voorschrijft. Eén en dezelfde winst moet dan op twee verschillende, niet op elkaar aansluitende manieren worden gesplitst: voor de verrekening van voorfusieverliezen van de verdwijner door volledige winstsplitsing en bij de verkrijger door een afschrijvingscorrectie. Hij verwijst naar de pleitnota van de Inspecteur voor het Hof, die onder verwijzing naar Hofman (zie 5.1) schreef dat dit tot een resultaat leidt waarbij de som der delen afwijkt van de te verdelen winst. Die verwijzing lijkt mij gebaseerd op een verkeerde lezing van diens artikel, maar belangrijker is dat ook veronderstelde wetssystematiek, net als anterieure beleidsbedoelingen, te rechtsonzeker zijn in dit extreem technische en specifieke regelwoud, waarin de rechter er mijns inziens vanuit moet gaan dat de wetgever en de besluitgever bedoelden wat zij hebben opgeschreven omdat niet te overzien valt waar zij heen gaat als zij het houvast van de tekst loslaat. Dat lijkt mij alleen anders als tekstuele interpretatie tot onzinnige of evident contrarationele resultaten zou leiden. Dat is mijns inziens niet het geval.

Middelonderdeel b betoogt onder meer dat juridisch weliswaar kunstmatig een overdracht van vermogen zoals in art. 15ah(2) Wet Vpb is geconstrueerd, maar dat die overdracht economisch volstrekt zinloos is, en dat [A] Nieuw naast [A] Oud geen enkele niet-fiscale betekenis heeft.

Dat laatste wordt niet bestreden. Het gaat alleen nog om de vraag of afschrijvingscorrectie in plaats van winstsplitsing in strijd komt met doel en strekking van de wet. Ik meen dat het middelonderdeel op dat punt berust op verkeerde lezing van de uitspraak: het Hof heeft niet geoordeeld dat de wetgever misbruik of gebruik van ‘imperfecties’ zou hebben aanvaard, laat staan bewust, maar slechts dat de wetgever ervoor heeft gekozen om voor de verrekening van voorvoegingsverliezen bij de overdracht van vermogensbestanddelen binnen de fiscale eenheid af te wijken van het systeem van volledige winstsplitsing en dat aan die keuze inherent is dat zij niet tot eenzelfde resultaat leidt als volledige winstsplitsing. Het Hof ziet dus geen ‘imperfecties’, maar constateert slechts dat de wetgever twee wegen heeft bewandeld bij zijn oogmerk om de resultaten-pooling die het voornaamste doel van de fiscale eenheid is geen terugwerkende kracht te geven naar voorvoegingsresultaten: enerzijds (volledige) winstsplitsing en anderzijds afschrijvingscorrectie na geschuif met stille reserves en goodwill van voegelingen binnen de fiscale eenheid, zoals de niet-geactiveerde goodwill van [A] Oud (thans Nieuw), die al bestond vóór dier voeging. Het een heeft nu eenmaal niet precies dezelfde gevolgen als het ander. Uit doel en strekking van dit systeem valt volgens het Hof niet op te maken, mede gegeven de duidelijke tekst van de betrokken zeer specifieke en gedetailleerde bepalingen, dat het zich in belanghebbendes geval verzet tegen afschrijvingscorrectie in plaats van winstsplitsing.

Dat oordeel lijkt mij rechtskundig juist.

Ik meen dat belanghebbendes incidentele middel strandt. Het staat de wetgever vrij om de vrijheid te beperken die goed koopmansgebruik meebrengt en die mogelijk de impairment methode en het stelsel van HR B.9213 toestaat. Met het Hof meen ik dat bij de verrekening van voorvoegingsverliezen binnen een fiscale eenheid “slechts de opvatting aanvaardbaar is waarbij op de aanschaffingskosten van de overgenomen goodwill wordt afgeschreven” omdat anders niet wordt bereikt het duidelijke doel van de wetgever – waarmee de wettekst strookt – dat stille reserves en goodwill die bij de overdrager vóór voeging zijn ontstaan, buiten de verrekening van voorvoegingsverliezen door de overnemer blijven.

Ik geef u in overweging zowel het principale als het incidentele cassatieberoep ongegrond te verklaren.

2 De feiten en het geding in feitelijke instanties

De feiten

Sinds 24 december 2009 is de belanghebbende met enige dochtervennootschappen een fiscale eenheid in de zin van art. 15(1) Wet op de vennootschapsbelasting (Wet Vpb). In 2010 heeft zij € 2.102.550 verlies geleden. Zij hield ook dochters buiten de fiscale eenheid, waaronder de winstgevende vennootschap [A] BV ([A] oud BV). Deze dochters zijn op 19 december 2014 alsnog opgenomen in de fiscale eenheid.

Op 3 februari 2015 heeft de belanghebbende [A] BV ([A] nieuw BV) opgericht, die meteen in de fiscale eenheid is opgenomen. De aandelen [A] nieuw BV zijn vervolgens binnen de fiscale eenheid overgedragen aan [A] BV.

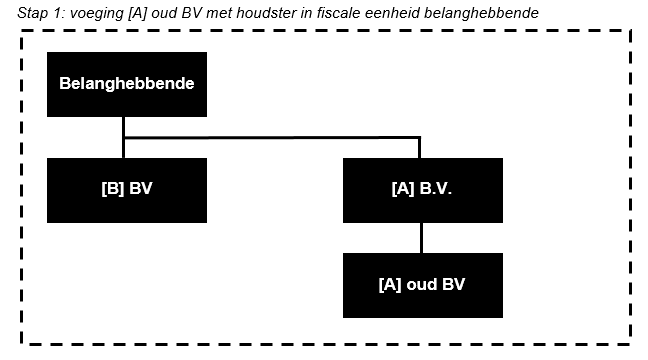

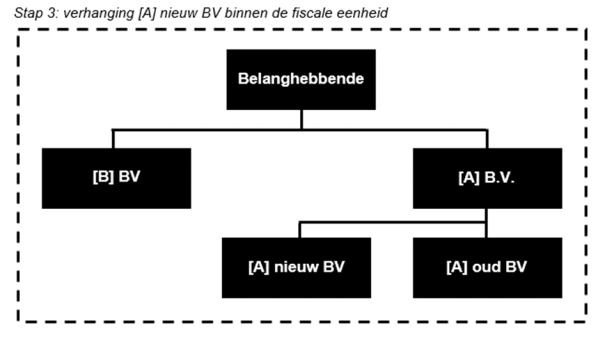

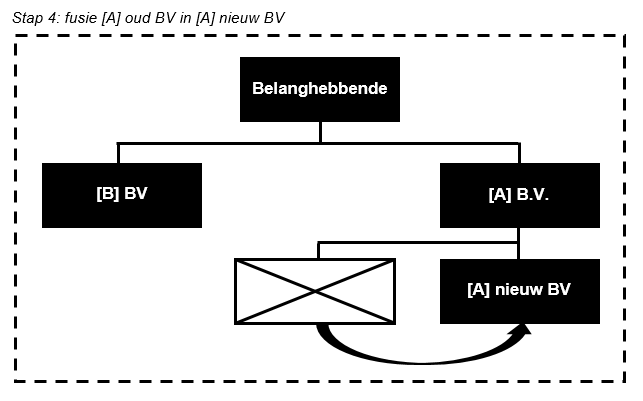

Binnen de fiscale eenheid is [A] oud op 23 maart 2015 als verdwijnende vennootschap juridisch gefuseerd met [A] nieuw als verkrijgster, waardoor de onderneming van [A] oud onder algemene titel is verkregen door [A] nieuw. Schematisch kunnen de genoemde stappen als volgt worden weergegeven:

De belanghebbende heeft de Inspecteur op basis van art. 18(1) van het Besluit fiscale eenheid (BFE) (tekst 2015) verzocht om de fiscale eenheid ten aanzien van de verdwijnende vennootschap [A] oud niet te verbreken. Dat verzoek is kennelijk toegewezen.

De belanghebbende heeft aangiften vennootschapsbelasting (Vpb) 2015 en 2016 gedaan naar belastbare winsten van € 614.426 resp. € 625.746 die per saldo geheel bestaan uit winst van [A] nieuw, volledig behaald met de onderneming van [A] oud. Zij heeft de Inspecteur verzocht met deze winsten te verrekenen haar in 2010 geleden (voorvoegings) verlies ad € 2.102.550.

De Inspecteur heeft die verrekening geweigerd, maar wel een verlies uit 2014 verrekend met de winst 2015. Hij heeft de belanghebbende voor 2015 en 2016 aangeslagen naar belastbare bedragen van € 293.992 resp. € 625.746. Bij beschikking heeft hij voor 2015 het verrekende verlies 2014 vastgesteld op € 320.434 en voor 2016 op nihil. Verder heeft hij belastingrente berekend ad respectievelijk € 13.678 en € 20.045.

De belanghebbende heeft bezwaar gemaakt tegen de aanslagen en verliesverrekenings-beschikkingen 2015 en 2016 en de beschikkingen belastingrente. De Inspecteur heeft die bezwaren op 8 oktober 2019 in één geschrift ongegrond verklaard. De belanghebbende is daartegen in beroep gegaan.

In geschil is of belanghebbendes voorvoegingsverlies 2010 kan worden verrekend met de winsten van [A] nieuw in 2015 en 2016 en zo ja, in hoeverre. De Inspecteur acht die verrekening niet mogelijk en meent subsidiair dat [A] nieuw op de bij de fusie verkregen goodwill moet afschrijven en daardoor minder winst heeft om belanghebbendes voorvoegingsverlies mee te verrekenen.

De Rechtbank Gelderland 1

De Rechtbank constateerde dat art. 5(4) BFE de winst van [A] nieuw aanmerkt als winst van de belanghebbende en dat dan uit art. 15ae(1)(c) Wet Vpb volgt dat belanghebbendes voorvoegingsverlies 2010 verrekend kan worden met winst van [A] nieuw (2015 en 2016). Art. 18(2) BFE (oud) verhindert dat volgens de Rechtbank niet omdat die bepaling over voorvoegingsverliezen van de verdwijnende vennootschap gaat en [A] oud juist geen voorvoegingsverliezen had maar winstgevend was. Dat dit resultaat mogelijk niet de bedoeling van de wetgever was, doet daar volgens de Rechtbank niet aan af, gezien de uitputtendheid van de toepasselijke bepalingen:

“19. (...). De rechtbank verwerpt (...) verweerders stelling dat een grammaticale uitleg (...) van de vigerende artikelen zou leiden tot ongerijmdheden met de bedoeling van de wetgever, op grond waarvan een grammaticale toepassing van de diverse artikelen achterwege zou moeten blijven. Elk van de wettelijke bepalingen kent haar eigen achtergrond en ratio. De omstandigheid dat de uitkomst van de toepassing van het samenstel van die bepalingen bij een grammaticale uitleg op gespannen voet staat met doel en strekking van een of meer van die bepalingen als zij op zichzelf worden beschouwd (...) kan niet rechtvaardigen dat aan dit samenstel van bepalingen een andere uitleg wordt gegeven.2 De bepalingen zijn zodanig uitvoerig, gedetailleerd en onvoorwaardelijk geformuleerd, dat eiseres zich, mede in het kader van de rechtszekerheid, met recht kan beroepen op een grammaticale uitleg van de artikelen.”

De Rechtbank zag daarom ook geen ruimte voor een beroep op fraus legis:

“22. (...). Dit [fiscale-eenheids-; PJW] regime is omvangrijk en bevat vele bepalingen die gedetailleerd en uitvoerig zijn geformuleerd, waar(..)van veel (...) zijn bedoeld om specifieke vormen van belastingmisbruik tegen te gaan. Daaronder valt ook een aanzienlijk aantal bepalingen die beschrijven wanneer bepaalde vormen van verliesverrekening niet zijn toegestaan. Indien binnen een dergelijk stelsel van antimisbruikwetgetving ruimte zou zijn voor toepassing van het algemene leerstuk van fraus legis, zou dat, naar het oordeel van de rechtbank, een ongeoorloofde inbreuk met zich brengen op, onder meer, het rechtszekerheidsbeginsel. In dat kader overweegt de rechtbank ook dat de wetgever zich bewust is geweest van de gevolgen van de zeer ingewikkelde en gedetailleerde regelgeving, die zij juist in het leven heeft geroepen om misbruik te voorkomen. In het bijzonder merkt de rechtbank op dat in het besluit met betrekking tot de juridische fusie voor een andere systematiek van verliesverrekeningsmogelijkheden wordt gekozen. Dit wijst erop dat het een bewuste keuze van de wetgever is geweest om de onderhavige situatie niet te regelen, maar aan de systematiek van de Wet Vpb over te laten. Ten slotte overweegt de rechtbank dat (...) geen sprake is van een samenstel van (rechts)handelingen waarbij naar willekeur en desgewenst bij herhaling voor aanzienlijke bedragen verliesverrekening plaats kan vinden en waarbij aldus de heffing van de Vpb geheel of gedeeltelijk zou kunnen worden verijdeld door een overeenkomstig samenstel van (rechts)handelingen te herhalen.3”

Wat de afschrijving op goodwill betreft, staat goed koopmansgebruik volgens de Rechtbank toe om afschrijving achterwege te laten zolang de waarde ervan niet zakt beneden de verkrijgingsprijs, die door art. 15ah(2)(a) wordt gesteld op de waarde in het economische verkeer ten tijde van de overgang. Het door de belanghebbende genoemde arrest HR B. 92134 acht de Rechtbank nog steeds geldend recht en niet achterhaald door art. 15ah(2) Wet Vpb. Nu [A] nieuw niet verplicht is af te schrijven op de van [A] oud verkregen goodwill, heeft zij haar winst correct bepaald en kan belanghebbendes verlies 2010 ermee verrekend worden.

De Rechtbank heeft daarom de belastbare winst 2015 conform de aangifte bepaald op € 614.426 en bepaald dat daarmee een gelijk bedrag aan verlies kan worden verrekend, waardoor het belastbare bedrag 2015 op nihil sluit. Ook de belastbare winst 2016 heeft zij conform de aangifte vastgesteld op, i.e. op € 625.746, en bepaald dat daarmee een gelijk bedrag aan verlies kan worden verrekend, waardoor ook het belastbare bedrag 2016 op nihil sluit. Het bedrag aan nog onverrekende verliezen wordt daardoor € 862.378.

Bierman (noot in NTFR 2021/2978) wijst erop dat de Rechtbank de volgende passage woordelijk heeft overgenomen uit r.o. 2.3.7 van HR BNB 2021/116: “De omstandigheid dat de uitkomst van de toepassing van het samenstel van die bepalingen bij een grammaticale uitleg op gespannen voet staat met doel en strekking van een of meer van die bepalingen als zij op zichzelf worden beschouwd (...), kan niet rechtvaardigen dat aan dit samenstel van bepalingen een andere uitleg wordt gegeven”. In die zaak was volgens Bierman duidelijk dat het niet de bedoeling van de wetgever was dat (voorvoegings)houdsterverliezen konden worden verrekend met winst van een nieuw opgerichte en direct gevoegde dochter met niet-houdsteractiviteiten. Ondanks die bedoeling moest de wet volgens de Hoge Raad grammaticaal worden uitgelegd. Bierman wijst ook op twee andere arresten:

“De inspecteur had gesteld dat grammaticale toepassing van de wet zou leiden tot ‘ongerijmdheden’. Hoewel het arrest niet expliciet wordt genoemd, doet de inspecteur hier waarschijnlijk (...) beroep op HR 6 november 2015, nr. 15/00451, BNB 2016/305. In dat arrest ging het om de verrekening van voorvoegingsverliezen van een moedermaatschappij, nadat de fiscale eenheid had opgehouden te bestaan. De vraag was of die verrekening werd beperkt door art. 15ag Wet VPB 1969. Op basis van dat artikel kunnen voorvoegingsverliezen van een ontvoegde fiscale eenheidsmoeder ‘vanaf het ontvoegingstijdstip’ niet verrekend worden met winsten die betrekking hebben op vermogensbestanddelen die tijdens het bestaan van de fiscale eenheid zijn verkregen van een ontvoegde dochter. In dit geval was sprake van een moedervennootschap met één dochter. Omdat die dochter werd ontbonden en vereffend was strikt genomen geen sprake van een ‘ontvoeging’. Dat wordt expliciet bepaald in art. 15aa, lid 1, onderdeel c, Wet VPB 1969. Bij een grammaticale wetstoepassing zou de verrekening van het voorvoegingsverlies dus niet worden beperkt door art. 15ag Wet VPB 1969. Desalniettemin oordeelde de Hoge Raad dat de wet teleologisch moest worden uitgelegd: ‘Een uitleg in andere zin zou het ongerijmde gevolg meebrengen dat de ontbinding en vereffening van de enige dochtermaatschappij kan leiden tot een ruimere mogelijkheid om voorvoegingsverliezen te verrekenen dan de mogelijkheden die bestonden vóór de beëindiging van de fiscale eenheid.’

Ik wijs nog op een arrest van de Hoge Raad onder het oude fiscale-eenheidsregime (HR 5 december 2008, nr. 43.439, NTFR 2009/2392), waarin hetzelfde probleem speelde in een vergelijkbare casus. In dat arrest werd de verrekening van de voorfusieverliezen van de moedermaatschappij wel beperkt, omdat de wetgever onder het oude regime zijn bedoeling wel goed had vastgelegd in de tekst van de verschillende bepalingen. Ook onder het oude regime kon een verzoek worden gedaan om een fusie binnen fiscale eenheid te laten plaatsvinden. De inspecteur kon daar echter voorwaarden aan verbinden, waaronder de voorwaarde dat een voorvoegingsverlies van de moedermaatschappij niet kon worden verrekend met een na de fusie gemaakte winst als die toerekenbaar was aan de onderneming van de dochter. Onder het nieuwe regime wordt de verrekening van voorvoegingswinsten en -verliezen van de dochtermaatschappij wel beperkt op basis van art. 18, lid 2, Besluit FE 2003. De verrekening van voorvoegingswinsten en -verliezen van de moedervennootschap worden in die bepaling echter niet beperkt (dat overweegt de rechtbank ook in rechtsoverweging 16). Bovendien kan de inspecteur, anders dan onder het oude fiscale-eenheidsregime, verder geen voorwaarden verbinden aan een fusie binnen fiscale eenheid.”

Ruijschop (NLF 2021/1646) achtte de motivering niet steeds correct, maar was het wel eens met het dictum:

“(...).

Inspiratie

De Rechtbank lijkt (...) inspiratie te hebben gezocht bij de door mij in NLF 2021/1300 geciteerde rechtsoverweging in het genoemde arrest van 11 juni jl [HR BNB 2021/116; PJW]. De onderhavige zaak verschilt echter in een aantal opzichten van het geval dat zich in dat arrest voordeed. Zo speelt de – in de woorden van A-G Wattel in zijn conclusie voor het arrest – onsystematische houdsterverlies-regeling hier geen rol, maar de qua doel en strekking veel duidelijkere regeling inzake enkelsporige verliesverrekening. Het is daarom de vraag of de vergelijking met het arrest van 11 juni 2021 onverkort opgaat.

(...)

Winstverschuivingen

Artikel 5, lid 4, Besluit FE 2003 is geschreven met het archetype van een (...) uitzakoperatie binnen de fiscale eenheid in het achterhoofd. Hierbij wordt de onderneming van de moedermaatschappij binnen de fiscale eenheid overgedragen aan een nieuw opgerichte (en met ingang van de oprichting gevoegde) dochtermaatschappij. De regeling voorkomt dat winsten en verliezen van de overgedragen onderneming daarna niet meer over het voegingstijdstip heen kunnen worden verrekend. Dit wordt bewerkstelligd door toerekening van de winst van de nieuwe dochter-maatschappij aan de oprichters. De tekst van de bepaling is daar evenwel niet toe beperkt en laat (dus) in grammaticaal opzicht ook winstverschuivingen vanuit andere vennootschappen dan de oprichter(s) naar de nieuw opgerichte dochtermaatschappij (welke winst vervolgens aan de moedermaatschappij wordt toegerekend) binnen zekere grenzen toe. De besluitgever heeft zich dat gerealiseerd, want in de toelichting bij de bepaling is opgemerkt dat artikel 15ah Wet VpB 1969 waakt tegen het verschuiven van stille reserves van andere maatschappijen naar de nieuw opgerichte dochtermaatschappij.6

(...)

Fiscale luchtfietserij

De Rechtbank is dus van oordeel dat de winst van de ‘ingefuseerde’ onderneming op grond van artikel 5, lid 4, Besluit FE 2003 beschikbaar is voor de verrekening met voorvoegingsverliezen. De Inspecteur betoogt echter meer subsidiair dat deze (toegerekende) standalonewinst van de dochtermaatschappij op grond van artikel 15ah, lid 2, Wet VpB 1969 verplicht moet worden verlaagd met de afschrijving op de verkregen goodwill. De Rechtbank oordeelt in overeen-stemming met het standpunt van belanghebbende dat het niet verplicht is om op de verkregen goodwill af te schrijven als er geen sprake is van een waardedaling van de goodwill op grond van het arrest van de Hoge Raad van 9 april 1952.7 Dat moge zo zijn, ik betwijfel of een beroep op dit arrest in deze context passend is. Het gaat hier niet om de jaarwinstbepaling conform goed koopmansgebruik, maar om het gerechtvaardigde streven om de ruimere verliesverrekenings-mogelijkheden van de fiscale eenheid te beperken tot de periode waarin de fiscale eenheid bestaat. De uitleg van de Rechtbank doet naar mijn mening geen recht aan doel en strekking van artikel 15ah, lid 2, Wet VpB 1969 en zou ertoe leiden dat artikel 15ah, lid 2, Wet VpB 1969 voor wat betreft de overdracht van goodwill in veel gevallen een dode letter is. Maar los daarvan denk ik dat de systematiek voorzien in artikel 15ah, lid 2, Wet VpB 1969 lastig zo niet onmogelijk toepasbaar is als de overdrager niet meer bestaat, zoals in casu. Deze bepaling gaat er immers van uit dat de minderwinst bij de overnemer als gevolg van de (fictieve) hogere afschrijving over de goodwill aan de overdrager kan worden toegerekend, zodat per saldo niet meer en ook niet minder winst dan de winst van de fiscale eenheid als geheel beschikbaar is voor (in casu) verrekening van voorvoegingsverliezen. Toerekening van fictieve winst aan een inmiddels verdwenen rechts-persoon lijkt mij fiscale luchtfietserij en omdat artikel 15ah Wet VpB 1969 het totaalbedrag van de aan de gevoegde maatschappijen toe te rekenen winst van de gehele fiscale eenheid niet kan en mag beïnvloeden, ben ik het desondanks eens met de uitkomst waar de Rechtbank op is gekomen.

(...).”

De redactie van FutD 2021-2602 vindt dat de Rechtbank zich erg makkelijk van het beroep op fraus legis af maakt:

“(...). Omdat de grammaticale uitleg hier wel duidelijk is, rest voor de Belastingdienst alleen nog een beroep op fraus legis. De Rechtbank maakt zich daar wel erg gemakkelijk van af door eerst te beoordelen of er "... in het algemeen ruimte is voor toepassing van fraus legis in gevallen als het onderhavige". De Rechtbank meent dat er geen ruimte is voor het leerstuk van fraus legis in gevallen waarin de wetgever de systematiek van – in dit geval - de verliesverrekenings-mogelijkheden zeer ingewikkeld en gedetailleerd heeft geregeld. Bij een juridische fusie zijn aparte regelingen getroffen waardoor volgens de Rechtbank sprake is geweest van een bewuste keuze van de wetgever om de onderhavige situatie niet te regelen. Wij wagen dit laatste toch wel te betwijfelen. De door de besluit- en wetgever getroffen regelingen zijn gericht op het faciliteren van de juridische fusie binnen een f.e. Daarmee kan zeker niet gezegd worden dat daarmee bewust een verliesverrekeningsmogelijkheid is gecreëerd die zonder juridische fusie onmogelijk was geweest. (...).”

Het Gerechtshof Arnhem-Leeuwarden 8

Ook voor het Hof was in geschil of belanghebbendes voorvoegingsverlies 2010 kan worden verrekend met de na dier voeging in 2015 en 2016 door [A] nieuw behaalde winsten.

Ook het Hof constateerde dat art. 5(4) BFE de winst van [A] nieuw aanmerkt als winst van de belanghebbende en dat art. 15ae(1)(c) Wet Vpb dan noopt tot de conclusie dat belang-hebbendes voorvoegingsverlies 2010 verrekend kan worden met die winst (2015 en 2016):

“Verliesverrekening

(...).

Belanghebbende heeft [A] nieuw BV opgericht op 3 februari 2015. Met ingang van haar oprichting maakt [A] nieuw BV deel uit van de fiscale eenheid met belanghebbende als moedermaatschappij. Het bepaalde in artikel 5, lid 4, Besluit brengt dan mee dat voor de verrekening van voorvoegingsverliezen de aan [A] nieuw BV toe te rekenen winst wordt aangemerkt als winst van belanghebbende. Vervolgens laat de duidelijke bewoording van artikel 15ae, lid 1, aanhef en letter c, Wet Vpb geen andere conclusie toe dan dat deze winst (van 2015 en 2016) - met inachtneming van het bepaalde in artikel 15ah Wet Vpb - tot verrekening kan komen met voorvoegingsverliezen (van 2010) van belanghebbende.”

Het Hof constateert vervolgens dat art. 18 BFE niet van toepassing is omdat lid 1 (de eenheid wordt geacht niet te zijn verbroken) niet wegneemt dat [A] oud wel degelijk verdwijnt (de fusie wordt niet genegeerd) en lid 2 niet over voorvoegingsverliezen van de belanghebbende gaat, maar over voorvoegingsverliezen van de verdwijnende vennootschap (die er niet zijn):

“Hoewel artikel 18, lid 1, Besluit tot gevolg heeft dat (...) de fiscale eenheid ten aanzien van [A] oud BV wordt geacht niet te zijn verbroken, heeft die bepaling naar haar bewoordingen niet eveneens tot gevolg dat de fusie tussen [A] oud BV en [A] nieuw BV wordt geacht niet te hebben plaatsgevonden. Die bepaling laat onverlet dat [A] oud BV door (...) de fusie, ook voor toepassing van de verliesverrekeningsregels, is opgehouden te bestaan. Ook kan artikel 18, lid 2, Besluit naar zijn bewoording (...) geen toepassing vinden, aangezien niet de verdwijnende dochtermaatschappij [A] oud BV voorvoegingsverliezen heeft geleden maar belanghebbende als moedermaatschappij. Dat de onderhavige juridische fusie onderdeel uitmaakt van een herstructurering met het uitsluitende oogmerk om voorvoegingsverliezen te verrekenen, kan - anders dan de Inspecteur betoogt - niet rechtvaardigen dat aan artikel 18, leden 1 en 2, Besluit een andere dan een grammaticale uitleg wordt gegeven.”

Wat de afschrijving op goodwill betreft, constateert het Hof dat volgens art. 15ah(2)(a) Wet Vpb de aan [A] Nieuw toe te rekenen winst moet worden bepaald met afschrijving op de bij de fusie overgegane vermogensbestanddelen, waaronder goodwill, op basis van de waarde in het economische verkeer. Volgens de Inspecteur betekent dat lineaire afschrijving in tien jaar tot nihil van de goodwill ad € 5.670.000, waardoor jaarlijks € 567.000 minder winst kan worden verrekend met belanghebbendes voorvoegingsverlies 2010. In 2015 moet de afschrijving volgens hem tijdsevenredig worden berekend op 283/365 dagen * € 567.000, of € 439.619, waardoor een aan [A] nieuw toe te rekenen winst van € 302.436 met belanghebbendes voorvoegingsverlies kan worden verrekend. Voor 2016 leidt afschrijving ad € 567.000 tot een aan [A] nieuw BV toe te rekenen winst die hoger is dan het resultaat van de fiscale eenheid (€ 625.746), zodat volgens de Inspecteur een afschrijving op goodwill geen betekenis heeft voor het te verrekenen (€ 625.746) aan voorvoegingsverlies van belanghebbende. De belanghebbende daarentegen wijst erop dat uit HR B.92139 blijkt dat op verkregen goodwill niet hoeft te worden afgeschreven zolang diens waarde niet daalt beneden de verkrijgingsprijs, die art. 15ah(2)(a) Wet Vpb op de waarde in het economische verkeer stelt. Nu van waardedaling niet is gebleken, staat goed koopmansgebruik volgens de belanghebbende toe dat [A] nieuw niet afschrijft op de verkregen goodwill.

Het Hof heeft de Inspecteur op dit punt in het gelijk gesteld:

“4.13. (...). De in artikel 15ah, lid 2, Wet Vpb neergelegde (...) fictieve winstsplitsing leidt tot een inbreuk op het uit HR 9 april 1952, ECLI:NL:HR: 1952:106, B. 9213, voortvloeiende systeem waarin een ondernemer vrij is om ervoor te kiezen af te schrijven op de overgenomen goodwill en de nieuwe, zelfgekweekte goodwill niet te activeren, dan wel om de overgenomen en de nieuwe zelfgekweekte goodwill als een geheel te beschouwen, in welk geval slechts wordt afgeboekt als de waarde van de overgenomen en zelfgekweekte goodwill daalt onder het bedrag van de aanschaffingskosten. Het bepaalde in artikel 15ah, lid 2, Wet Vpb brengt mee dat in het kader van de fictieve winstsplitsing slechts de opvatting aanvaardbaar is waarbij op de aanschaffingskosten van de overgenomen goodwill wordt afgeschreven. Deze opvatting beantwoordt aan de strekking van artikel 15ah, lid 2, Wet Vpb dat stille reserves die bij de overdragende maatschappij zijn gerijpt, voor de verrekening van voorvoegingsverliezen niet kunnen worden benut door de maatschappij die het vermogensbestanddeel overneemt (TK 1999-2000, 26854, nr. 3, p. 17).”

Ook het Hof heeft het beroep van de Inspecteur op fraus legis afgewezen:

“4.15. Tussen partijen is niet langer in geschil dat aan het motiefvereiste is voldaan. Naar het oordeel van het Hof is echter niet aan het normvereiste voldaan. De wetgever heeft met de artikelen 15ae en 15ah Wet Vpb maatregelen getroffen die beogen te voorkomen dat een stille reserve die bij de overdragende maatschappij is gerijpt, door de maatschappij die een vermogensbestanddeel overneemt, benut zou kunnen worden voor de verrekening van voorvoegingsverliezen. De gerealiseerde besparing van belasting die belanghebbende binnen de wettelijke kaders van artikel 15ae en 15ah Wet Vpb heeft gerealiseerd, leidt niet tot strijd met doel en strekking van de Wet Vpb, nu de wetgever, klaarblijkelijk ook voor gevallen zoals dat van belanghebbende, voor de verrekening van voorvoegingsverliezen bij de overdracht van vermogensbestanddelen binnen de fiscale eenheid bewust is afgeweken van het systeem van volledige winstsplitsing. Dat deze door de wetgever gekozen uitzondering niet tot eenzelfde resultaat leidt als volledige winstsplitsing - hetgeen in het onderhavige geval duidelijk tot uitdrukking komt - is inherent aan de gemaakte keuze. Nu niet aan het normvereiste is voldaan, kan fraus legis geen toepassing vinden.”

Omdat hij de opvatting van de Inspecteur over de goodwill-afschrijving (art. 15ah(2) Wet Vpb) juist acht, heeft het Hof belanghebbendes in 2015 te verrekenen voorvoegingsverlies 2010 gesteld op € 302.436. Nu de belastbare winst voor 2015 € 614.426 bedroeg, resteerde voor de verrekening van het verlies 2014 een bedrag van € 311.990 (= € 614.426 - € 302.436). De verliesverrekeningsbeschikking 2014 moet daarom moest verminderd. Het belastbaar bedrag 2015 bedraagt nihil, aldus het Hof. Voor 2016 leidt toepassing van art. 15ah(2) Wet Vpb volgens het Hof tot een aan [A] nieuw BV toe te rekenen winst die hoger is dan het resultaat van de eenheid. Voor dat geval zijn de partijen het eens dat afschrijving op goodwill geen betekenis heeft voor belanghebbendes te verrekenen voorvoegingsverlies 2010. Het Hof heeft het hogere beroep van de Inspecteur ter zake van 2015 gegrond en ter zake van 2016 ongegrond verklaard.

Bierman (NTFR 2022/3222) becommentarieerde ’s Hofs uitspraak als volgt:

“Art. 15ah Wet Vpb 1969 beperkt de verrekening van voorvoegingsverliezen wel, maar die beperking ziet alleen op een stille reserve in een activum dat is overgedragen door de ene fiscale-eenheidsmaatschappij aan de andere fiscale-eenheidsmaatschappij. Het (bruto) inkomen dat wordt genoten uit het overgedragen activum kan gewoon worden verrekend met de voorvoegings-verliezen van de overnemende fiscale-eenheidsmaatschappij. Art. 15ah Wet Vpb 1969 maakt daarop alleen een inbreuk door te bepalen dat de overnemer bij het bepalen van de aan hem toerekenbare winst van de fiscale eenheid moet uitgaan van de waarde in het economisch verkeer ten tijde van de overdracht. De afschrijving op dat activum verlaagt dan het bedrag van de winst van de fiscale eenheid die kunnen worden toegerekend aan de overnemende fiscale-eenheidsmaatschappij.

Het hof oordeelt dat belanghebbende op basis van art. 15ah Wet Vpb 1969 bij de bepaling van zijn op zelfstandige basis behaalde winst inderdaad moet afschrijven op de bij de juridische fusie verkregen goodwill. Daardoor wordt die winst wel lager, maar het effect daarvan is beperkt. Dat komt doordat de overige vennootschappen die deel uitmaken van de fiscale eenheid (kennelijk) verliezen hebben behaald, waardoor de totale winst van de fiscale eenheid lager is. Ook nadat rekening wordt gehouden met de afschrijving van goodwill blijft daardoor in 2016 het volledige bedrag van de winst van de fiscale eenheid toerekenbaar aan belanghebbende. Voor 2015 is dat ongeveer de helft van de winst van de fiscale eenheid.

Opvallend is dat de afschrijvingsbeperking die geldt voor goodwill (maximaal tien procent per jaar op basis van art. 3.30 lid 2 Wet IB 2001) hier in het voordeel van belanghebbende werkt. Voordat deze beperking werd ingevoerd werd goodwill in de praktijk vaak in vijf jaar afgeschreven. Als van een kortere afschrijvingstermijn van de goodwill was uitgegaan zou de jaarlijks aan belanghebbende toerekenbare winst gedurende de afschrijvingstermijn kleiner worden. Als onroerend goed zou zijn overgedragen zou het effect van art. 15ah Wet Vpb 1969 nog verder afnemen door de voor onroerend goed geldende afschrijvingsbeperking (art. 3.30a Wet IB 2001). Omdat die bepaling een grens aan de boekwaarde stelt, en niet een minimum stelt voor de afschrijvingstermijn, zou een deel van de afschrijving dan helemaal niet worden gecorrigeerd.

De rechtbank had eerder geoordeeld dat in dit geval sowieso geen ruimte was voor toepassing van fraus legis. (...). Het hof acht ook van belang dat sprake is van een bewuste keuze van de wetgever. Anders dan de rechtbank sluit het hof toepassing van fraus legis niet op voorhand uit. Omdat sprake is van een bewuste keuze van de wetgever is volgens het hof echter niet voldaan aan het normvereiste van fraus legis.

Inmiddels is duidelijk geworden dat een nieuwe groepsregeling niet nog deze kabinetsperiode zal worden geïntroduceerd (zie bijlage 1, p. 8 bij de fiscale beleids- en uitvoeringsagenda, NTFR 2022/2209). Dat betekent dat, als er niet wordt ingegrepen door de wetgever voordat het nieuwe regime wordt ingevoerd, belastingplichtigen met verrekenbare verliezen die verliezen kunnen verrekenen door gebruik te maken van de structuur in deze procedure (als deze uitspraak in stand blijft (...)). Ik vermoed dat dat zou kunnen leiden tot een substantiële budgettaire derving. De uitspraak van de Hoge Raad in de procedure over de samenloop van de houdsterverliesregeling en de fiscale eenheid van vorig jaar (HR 11 juni 2021 nr. 20/00239, NTFR 2021/1864) zou ook leiden tot een substantiële budgettaire derving. Dat was destijds aanleiding voor de wetgever om reparatiewetgeving in te voeren. Ik vraag mij af of de wetgever ook naar aanleiding van deze procedure in zal grijpen.”

Ruijschop (NLF 2022/180210) acht het standpunt van de Inspecteur ‘hopeloos’ dat volgens art. 18(2) (thans lid 3) BFE voorvoegingsverliezen moeten worden verrekend alsof niet is gefuseerd. Volgens hem zit het probleem niet in de winstsplitsingsregels, maar in een te ruim bereik van art. 5(4) BFE, dat niet beperkt is tot de toekomstige winst van de opgerichte vennootschap die terug te voeren is op inbreng door de oprichters. Uitleg van die bepaling op basis van die beperking zit er volgens hem niet in, gezien haar duidelijke tekst. Hij onderschrijft ‘s Hofs oordeel dat doel en strekking van enkelsporige verliesverrekening en de winstsplitsingsregels nopen tot afschrijving op de goodwill. Hij onderschrijft ook ’s Hofs oordeel dat van fraus legis geen sprake is:

“Ratio

Artikel 5, lid 4, Besluit FE 2003 schreef destijds voor dat de winst van een nieuwe voegeling moet worden toegerekend aan de oprichters naar rato van hun kapitaalinbreng, in casu dus de moedermaatschappij met de voorvoegingsverliezen. De ratio van de bepaling (...) was te voorkomen dat voorvoegingsverliezen van de oprichter(s) niet zouden kunnen worden verrekend met de winsten die daarna worden behaald door de binnen de fiscale eenheid opgerichte dochtermaatschappij. De gedachte is dat het voor de verliesverrekening niet zou mogen uitmaken of de nieuwe activiteiten door de oprichter(s) zelf worden uitgevoerd dan wel door een binnen de fiscale eenheid opgerichte dochtermaatschappij, waarin de onderneming van de oprichters is ingebracht. Zonder deze regeling zouden de voorvoegingsverliezen van de oprichter(s) niet meer ‘enkelsporig’ kunnen worden verrekend met de winst van de nieuw opgerichte dochtermaatschappij, aangezien de oprichters na de overdracht van de onderneming aan de nieuwe dochtermaatschappij zelf geen onderneming meer drijven. Als gevolg van de toerekenings-fictie in genoemd lid 4 is dat wel mogelijk.

Zijwaarts ‘ingefuseerde’ winstcapaciteit

Belanghebbende beoogt gebruik te maken van een duidelijk doch mogelijk onbedoeld gebrekkig geformuleerde tekst. De bepaling houdt geen rekening met de mogelijkheid van winstcapaciteit die binnen de fiscale eenheid van andere maatschappijen is verworven, zoals in casu de ‘zijwaarts’ geruisloos ingefuseerde winstcapaciteit binnen de fiscale eenheid met gebruikmaking van artikel 18 Besluit FE 2003. Ook deze winst wordt volgens de tekst van de bepaling mechanisch toegerekend aan de oprichter(s), in casu de moedermaatschappij die over de voorvoegings-verliezen beschikt, terwijl de bij de fusie verkregen onderneming verder niets met de moeder-maatschappij of haar activiteiten te maken heeft.

Hopeloos

Voor het Hof deed de Inspecteur een tamelijk hopeloos beroep op artikel 18, lid 1 en 2 (oud), Besluit FE 2003 (tegenwoordig opgenomen in lid 3 respectievelijk lid 4), waarin een enkelsporige verliesverrekening voor de voorvoegingsverliezen van de verdwijnende rechtspersoon (en een regeling voor het meegeven van de verliezen van deze bij ontvoeging van de verkrijger) is opgenomen. De Inspecteur wilde hierin lezen dat de verrekening van voorvoegingsverliezen in zijn algemeenheid moet worden uitgevoerd alsof de fusie niet heeft plaatsgevonden. Het Hof wijst dit betoog relatief eenvoudig van de hand: dat staat er simpelweg niet.

Vergelijking met situatie zonder een fusie binnen de fiscale eenheid

(...).

Communicerende vaten

Het Hof overweegt in rechtsoverweging 4.10 dat artikel 15ah, lid 2, aanhef en onderdeel a, Wet VpB 1969 meebrengt dat de aan de verkrijgende rechtspersoon (de nieuw opgerichte dochtermaatschappij) toegerekende (ingefuseerde) winst moet worden verlaagd met de afschrijving op de in het kader van de fusie verworven goodwill. Naar mijn mening moet onderdeel a in samenhang met onderdeel b worden gelezen. Op grond van onderdeel b moet de aan de overdrager toe te rekenen winst van de fiscale eenheid worden verhoogd met ditzelfde bedrag. Dat is evenwel bij de in casu uitgevoerde juridische fusie onmogelijk, omdat de overdrager na de fusie is opgehouden te bestaan. Dit lijkt een technisch detail, maar deze systematiek van communicerende vaten drukt wel de essentie uit van de winstsplitsingsregeling. Dit is met zoveel woorden ook uitgedrukt in de parlementaire geschiedenis van de bepaling.11 Door deze systematiek van herverdeling van de in de stille reserves en goodwill besloten liggende winst(capaciteit) vindt er geleidelijke overdracht van de winst(capaciteit) aan de overnemer plaats. In mijn noot in NLF 2021/1646 heb ik de benadering van het Hof fiscale luchtfietserij genoemd. Het Hof lijkt er echter geen moeite mee te hebben om de systematiek van artikel 15ah Wet VpB 1969 op te blazen om een gebrek in een andere bepaling te repareren. Ik vraag me (...) af wat het Hof zou hebben geoordeeld in een situatie waarin de bij fusie verkregen goodwill vervolgens wordt gerealiseerd voordat deze (fictief) geheel zou zijn afgeschreven. Volgens de systematiek in artikel 15ah, lid 2, onderdeel c en d, Wet VpB 1969 moet dan de bij de overdracht aanwezige gerealiseerde winst worden verdeeld tussen de overdrager en de overnemer, waarbij aan de overdrager de gehele waarde van de goodwill wordt toegerekend, verminderd met het bedrag dat reeds op grond van onderdeel b aan deze is toegerekend. Valt deze winst volgens de redenering van het Hof in het fiscale luchtledige, aangezien de overdrager niet meer bestaat? Of mag in dat geval de winst alsnog worden verrekend met de voorvoegingsverliezen van de overnemer? Hoe dan ook zit ’m de kneep niet in de winstsplitsingsregels, maar in de te ruime werking van artikel 5, lid 4, Besluit FE 2003: de bepaling veronderstelt dat elke euro aan toekomstige winst in wezen winst betreft die van de oprichter(s) afkomstig is. De enige methode om dat recht te breien is een uitleg in overeenstemming met de ratio van de bepaling, maar [dat; PJW] vergt gezien de duidelijke tekst daarvan een heel ruime lezing. Te ruim als je het mij vraagt.

Afschrijven op de goodwill en afschrijvingsbedrag

(...). Het Hof meent dat doel en strekking van de enkelsporige verliesverrekening en winst-splitsingsregels op zichzelf noopt tot het in aanmerking nemen van afschrijvingen. Hiermee ben (en was) ik het op zichzelf eens. Het Hof stelt daarbij in navolging van de Inspecteur de afschrijving op de goodwill vast op 10% van de vastgestelde waarde. Dat afschrijvingsbedrag lijkt te zijn geïnspireerd door artikel 3.30, lid 2, Wet IB 2001, waarin is bepaald dat de afschrijving op goodwill ‘ten hoogste’ 10% van de (i.c. relevante) aanschaffingskosten bedraagt. Minder mag dus ook, maar daartoe zal belanghebbende wel een langere afschrijvingstermijn aannemelijk moeten maken.

Fraus legis

(...). Het Hof beslist dat de handelwijze van belanghebbende niet strijdt met doel en strekking van de bepaling, nu de besluitgever (vanaf 2022 de wetgever) volledige winstsplitsing niet heeft nagestreefd. Ik onderschrijf dat oordeel volledig.”

Hofman bespreekt ‘s Hofs uitspraak in WFR 2022/201.12 Hij onderschrijft ‘s Hofs oordeel en ziet geen grond voor actie door de wet- of besluitgever als dat oordeel in cassatie stand houdt. Art. 5(4) BFE 2003 (thans art. 15ae(6) Wet Vpb) leidt volgens hem in casu niet tot onbedoelde gevolgen. De belanghebbende had zijns inziens hetzelfde resultaat kunnen bereiken door de winstgevende dochter na voeging rechtstreeks in de moedervennootschap weg te fuseren, zonder de tussenstap van een nieuw opgerichte dochter:

“(...). Inzet van de procedure was welke beperkingen na de fusie gelden met betrekking tot de [verrekening van; PJW] bestaande verliezen van de fiscale eenheid met de winsten die toerekenbaar zijn aan [de; PJW] weggefuseerde vennootschap. In WFR 2006/519 heb ik het volgende besproken over de verrekening van voorvoegingsverliezen na een fusie binnen fiscale eenheid.13 Art. 18 lid 3 Besluit Fiscale Eenheid 2003 bepaalt dat de verliesverrekening moet plaatsvinden alsof er geen fusie heeft plaatsgevonden. Deze bepaling gaat echter alleen over de verrekening van voorvoegingsverliezen van de verdwijnende vennootschap en niet over de verrekening van voorvoegingsverliezen van de verkrijgende vennootschap. De bepaling is op basis van de besluittekst dus niet relevant als alleen de verkrijgende vennootschap over voorvoegingsverliezen beschikt.14,15 Vervolgens komt art. 15ah lid 2 Wet VPB 1969 aan de orde. Deze bepaling schrijft een afschrijvingscorrectie voor bij overdrachten binnen de fiscale eenheid. De aanhef van (...) art. 15ah lid 2 Wet VPB 1969 maakt duidelijk dat de bepaling alleen geldt als zowel de overdragende als de overnemende vennootschap in het jaar waarin de winstsplitsing plaatsvindt, nog tot de fiscale eenheid behoort.16 De vennootschap die bij de fusie is verdwenen, behoort uiteraard niet meer tot de fiscale eenheid, zodat art. 15ah lid 2 Wet VPB 1969 op basis van de wettekst toepassing mist. Dan is er nog het slot op de deur van art. 15ae lid 2 Wet VPB 1969. Hier is bepaald dat de afschrijvingscorrectie van art. 15ah lid 2 Wet VPB 1969 ook toegepast moet worden als de fiscale eenheid ten aanzien van de overdragende maatschappij is beëindigd. Betoogd kan worden dat ook deze bepaling niet geldt, omdat art. 18 lid 1 Besluit Fiscale Eenheid 2003 een fictie bevat op grond waarvan de fiscale eenheid geacht wordt niet te zijn verbroken. Echter, zoals besproken in WFR 2006/159 is mijns inziens het meest aannemelijk dat deze fictie zo dient te worden uitgelegd dat de fiscale eenheid ten aanzien van de verdwijnende vennootschap weliswaar niet is verbroken, maar wel is beëindigd.17 Ondanks de fictie van art. 18 lid 1 Besluit Fiscale Eenheid 2003 blijft immers het feit staan dat de verdwijnende vennootschap niet meer bestaat en dus niet meer tot de fiscale eenheid kan behoren. Dit impliceert een beëindiging. In deze benadering is voor de verrekening van voorvoegingsverliezen van de verdwijnende vennootschap de afschrijvingssystematiek van art. 15ah Wet VPB 1969 via art. 15ae lid 2 Wet VPB 1969 van toepassing.

In de onderhavige situatie heeft Hof Arnhem-Leeuwarden geoordeeld dat de situatie wordt bestreken door art. 15ah lid 2 Wet VPB 1969. Zoals volgt uit het voorgaande kan mijns inziens worden betwijfeld of dat juist is. Maar de relevantie daarvan is beperkt als de afschrijvings-systematiek alsnog via art. 15ae lid 2 Wet VPB 1969 zou moeten worden toegepast. Wat mij betreft is dat aannemelijk. Naast de hiervoor genoemde argumenten die in WFR 2006/159 aan de orde zijn gekomen, is nog van belang dat uit het arrest HR 6 november 201518 volgt dat bij terminologische verwarring rond de bewoordingen die het einde van de fiscale eenheid aanduiden19 de bedoeling van de wetgever een belangrijke rol speelt.

In de onderhavige zaak zijn partijen verdeeld over de vraag hoe de afschrijvingscorrectie ex art. 15ah lid 2 onderdeel a Wet VBP 1969 moet worden berekend. De belanghebbende meent op grond van het arrest Hoge Raad 9 april 195220 dat op de goodwill niet hoeft te worden afgeschreven zolang deze niet in waarde daalt. Het Hof verwerpt dit standpunt en stelt dat in het kader van de winstsplitsing verplicht op de goodwill moet worden afgeschreven. Ik kan mij vinden in dit oordeel (...). Het zou in strijd zijn met de achterliggende gedachte van de afschrijvingscorrectie van art. 15ah lid 2 Wet VPB 1969 als de zelfstandige winst berekend zou worden zonder op de goodwill een afschrijving in aanmerking te nemen.21

Opmerkelijk in deze procedure is het standpunt van de inspecteur dat “het leerstuk van fraus legis in het onderhavige geval in de weg staat aan elke verrekening van het voorvoegingsverlies”. Kennelijk meent de inspecteur dat ook bij het verrekenen van een voorvoegingsverlies van een verkrijgende vennootschap de systematiek van art. 18 lid 3 Besluit Fiscale Eenheid 2003 zou moeten plaatsvinden, op grond waarvan de verliesverrekening plaatsvindt alsof er geen fusie is geweest. Het standpunt van de inspecteur lijkt mij weinig kansrijk. De tekst van art. 18 lid 3 Besluit Fiscale Eenheid 2003 spreekt niet over de verrekening van voorvoegingsverliezen van de verkrijgende vennootschap.22 En de wetgever heeft nu eenmaal gekozen voor de systematiek van de afschrijvingscorrectie voor andere situaties waarbij sprake is van de verrekening van voorvoegingsverliezen na een overdracht van vermogensbestanddelen binnen fiscale eenheid.23 Ik kan mij er dus volledig in vinden dat zowel de rechtbank als het hof het beroep op fraus legis van de hand wijzen.

In de vakliteratuur is gesuggereerd dat de hofuitspraak aanleiding vormt tot wettelijk ingrijpen. Ruijschop stelt dat art. 5 lid 4 Besluit Fiscale Eenheid 2003 (thans art. 15ae lid 6 Wet VPB 1969) te ruim werkt omdat “de bepaling veronderstelt dat elke euro aan toekomstige winst in wezen winst betreft die van de oprichter(s) afkomstig is”.24 Bierman vermoedt dat de hofuitspraak “zou kunnen leiden tot een substantiële budgettaire derving” en vraagt zich af of de wetgever naar aanleiding van de procedure in zal grijpen.25

Als de hofuitspraak in stand blijft bij de Hoge Raad is er naar mijn mening geen actie nodig van de wet- of besluitgever. Art. 5 lid 4 Besluit Fiscale eenheid 2003 (thans art. 15ae lid 6 Wet VPB 1969) leidt in deze situatie mijns inziens niet tot onbedoelde gevolgen. Deze bepaling is mijns inziens naar de tekst noch naar de bedoeling beperkt tot winsten op activiteiten die door de oprichtende moedervennootschap zelf aan de dochtervennootschap zijn overgedragen. Uit de toelichting volgt dat de bepaling bedoeld is ook te gelden als een andere gevoegde vennootschap vermogensbestanddelen overdraagt aan de nieuwe opgerichte dochtervennootschap. Wel moet, aldus de toelichting, de winst van de dochtervennootschap, die dus op grond van art 5 lid 4 Besluit Fiscale Eenheid 2003 (oud) aan de moedervennootschap kan worden toegerekend, worden bepaald met inachtneming van art. 15ah Wet VPB 1969.26 De hofuitspraak is hiermee volledig in lijn. Daarbij merk ik nog op dat dezelfde uitkomst was bereikt als er geen nieuw opgerichte dochtervennootschap was gebruikt, maar als de winstgevende dochtervennootschap rechtstreeks in de moedervennootschap was weggefuseerd.27

Ook verder is de door het Hof gevolgde afschrijvingssystematiek mijns inziens in lijn met het door de wetgever ontworpen stelsel. Het is waar dat een voor de belastingplichtige voordelig verschil ontstaat als de winst na overdracht hoger is dan de afschrijvingscorrectie, met andere woorden als er sprake is van overwinst. Dat is echter inherent aan de door de wetgever gehanteerde afschrijvingssystematiek28 en is ook niets nieuws.29”

3 Het geding in cassatie

De Staatssecretaris heeft tijdig en regelmatig beroep in cassatie ingesteld tegen ’s Hofs toestaan van voorvoegingsverliesverrekening. De belanghebbende heeft een verweerschrift ingediend en daarnaast incidenteel cassatieberoep ingesteld tegen ’s Hofs oordeel dat afgeschreven moet worden op de goodwill. De Staatssecretaris heeft het incidentele beroep in cassatie schriftelijk beantwoord.

De Staatssecretaris stelt één middel voor: het Hof heeft ten onrechte geoordeeld dat verrekening mogelijk is van voorfusieverliezen van de fiscale eenheid met winsten van een binnen de eenheid nieuw opgerichte dochter die door juridische fusie de winstgevende onderneming van een eerder gevoegde (klein)dochter heeft verkregen, hoewel vaststaat dat deze reorganisatie en fusie er slechts toe dienen om voorfusieverliezen die eerst niet verrekenbaar waren toch verrekenbaar te maken. Het Hof heeft:

(a) art. 18 BFE onjuist uitgelegd; een rechtshistorische of teleologische uitleg die past in het wetssysteem van verliesverrekening binnen een fiscale eenheid ligt meer voor de hand; en

(b) ten onrechte geoordeeld dat niet aan het normvereiste van fraus legis is voldaan omdat de wetgever verliesverrekening bewust niet zou hebben uitgesloten, hoewel van die bewustheid in gevallen zoals die van de belanghebbende nu juist geen sprake is.

Ad (a) licht de Staatssecretaris toe dat de tekstuele beperking in art. 18(2) BFE tot verrekening van voorvoegingsverliezen van de verdwijnende dochter wordt verklaard door het begunstigende doel van dat lid, nl. voorkomen dat voorvoegingsverliezen van de verdwijner verloren gaan. Hij ziet verder steun in de toelichting op art. 17 BFE (over splitsing), waar de toelichting op art. 18 BFE naar verwijst, in regelingen die golden vóór invoering van het huidige fiscale-eenheidsregime, in het systeem van enkelsporige verliesverrekening van de fiscale eenheidsregeling en in de regeling voor juridische fusie buiten een fiscale eenheid: hoewel een lichaam ophoudt te bestaan, moeten verliezen over het voegingstijdstip heen (fiscale eenheid) en over het fusietijdstip heen (juridische fusie) zoveel mogelijk verrekend worden alsof geen voeging c.q. geen juridische fusie heeft plaatsgevonden. Niets wijst erop dat de wetgever dat uitgangspunt wilde verlaten in het geval van voeging gevolgd door juridische fusie binnen de eenheid. Hij acht het wetssystematisch ook onlogisch om bij de verrekening van voorfusieverliezen van de verdwijner uit te gaan van volledige winstsplitsing, en bij de verkrijger van een afschrijvingscorrectie op de winst, wat niet op elkaar aansluit.

Ad (b) acht de Staatssecretaris doel en strekking van art. 15ae Wet Vpb duidelijk: voorvoegingsresultaten worden alleen verrekend met resultaten van de fiscale eenheid voor zover toerekenbaar aan de maatschappij met de voorvoegingsresultaten. Volgens hem heeft de belanghebbende die regels omzeild door oneigenlijk gebruik van art. 5(4) BFE juncto art. 15ah(2) Wet Vpb. Zij heeft kunstmatig een overdracht van vermogen zoals in art. 15ah(2) Wet Vpb geconstrueerd die weliswaar juridisch bestaat, maar economisch volstrekt zinloos is. [A] Nieuw heeft naast [A] Oud geen enkele niet-fiscale betekenis. Het Hof miskent dat de wetgever er geenszins voor heeft gekozen om het misbruik dat zich hier voordoet niet te regelen. Belanghebbendes geval is bij de behandeling van de wet niet aan de orde geweest en het misbruik dat het inhoudt, lag niet voor de hand en was de wetgever niet bekend, en is dus niet door hem aanvaard. Dat de wetgever kennelijk ‘imperfecties’ van art. 15ah(2) Wet Vpb heeft geaccepteerd bij niet-kunstmatige, niet zuiver fiscaal gedreven overdracht van vermogensbestanddelen, impliceert niet dat hij ook zou hebben aanvaard dat die imperfecties worden opgezocht met een volstrekt kunstmatige constructie met als enig doel ruimere verliesverrekening dan door de wetgever beoogd.

De belanghebbende betoogt bij verweer ad (a) dat teleologische uitleg op basis van de toelichting op art. 17 BFE tot dezelfde uitkomst leidt als grammaticale uitleg van art. 18(2). Die toelichting bevat geen verwijzing naar oud-regime-beleidsregelingen. Zij wijst op haar standpunt ondersteunende literatuur. Zou de Staatssecretaris gelijk hebben, dan ontstaat een volgens haar onbegrijpelijk verschil in behandeling tussen verschuiving van vermogens-bestanddelen binnen een fiscale eenheid door een activa-passiva transactie (artikel 15ae jo. 15ah Wet Vpb) en eenzelfde verschuiving door een juridische fusie (winstsplitsing), hoewel beide transacties vanuit fiscale eenheidsperspectief gelijk zijn. Zij benadrukt:

“(...) dat er zodoende dus ook geen “heffingslek” optreedt vanwege het buiten toepassing laten van artikel 18, lid 3, BFE in het onderhavige geval. Het staat belastingplichtigen immers vrij om via een activa passiva transactie een winstgevende activiteit samen te brengen met een maatschappij die over verrekenbare verliezen beschikt, waarbij de wetgever slechts paal en perk wenst te stellen aan de overgang van de bestaande stille reserve.”

Ad (b) wijst de belanghebbende er op dat art. 5(4) BFE geen rol speelt en in hoger beroep ook geen punt van geschil meer was omdat het volgens haar “volstrekt irrelevant” is of [A] Oud rechtstreeks in de belanghebbende wordt gefuseerd of in de binnen de eenheid opgerichte [A] Nieuw. Van misbruik van art. 5(4) BFE kan haars inziens dus geen sprake zijn. Ook overigens ziet zij geen strijd met doel en strekking van de wet. Met de Staatssecretaris is zij eens dat art. 15ae Wet Vpb erop is gericht voorvoegingsresultaten alleen te doen verrekenen met resultaten die aan een maatschappij toerekenbaar zijn, in beginsel volgens de winstsplitsingsregels in art. 15ah Wet Vpb, die in lid 1 uitgaan van een zelfstandigheidsfictie: voor zover bij de fiscale eenheid tot uitdrukking komend, wordt de winst van een maatschappij berekend alsof zij niet gevoegd is. Lid 2 maakt daarop echter een uitzondering voor vermogensoverdrachten binnen de eenheid, waarbij is gekozen voor winstcorrectie ter hoogte van reeds aanwezige stille reserves en goodwill en niet voor volledige winstsplitsing van overdrager en overnemer. Dat correctiesysteem geldt voor alle vormen van overdracht binnen een eenheid, zoals fusie, splitsing of overdracht van individuele bedrijfsmiddelen. De stille reserves en goodwill van de overdrager kunnen aldus niet worden afgezet tegen reeds aanwezige verliezen van de verkrijger. De belanghebbende acht het echter evident dat “nieuwe of additionele winsten behorende bij de overgedragen vermogensbestanddelen” dus wél kunnen worden afgezet tegen de al aanwezige verliezen van de verkrijger. Die regeling voor vermogensoverdracht binnen de eenheid was een bewuste keuze die beoogt alleen de aanwezige stille reserves en goodwill ten tijde van de overdracht te treffen. Als de wetgever dat niet had gewild, had hij eenvoudig een regeling kunnen treffen zoals in verschillende besluiten over schuiftransacties buiten de fiscale eenheid, aldus de belanghebbende.

De belanghebbende heeft daarnaast incidenteel cassatieberoep ingesteld tegen ’s Hofs oordeel dat art. 15ah(2) Wet Vpb inbreuk maakt op HR B. 9213 en dat afgeschreven moet worden op de door [A] Nieuw van [A] Oud overgenomen goodwill. Uit de parlementaire geschiedenis van art. 15ah Wet Vpb volgt dat de wetgever wilde aansluiten bij de situatie waarin geen fiscale eenheid bestaat, in welk geval de jaarwinst moet worden bepaald volgens goed koopmansgebruik. Volgens haar is HR B. 9213 nog steeds geldend recht, mede gegeven dat het internationale jaarrekeningenrecht al 20 jaar de impairment methode voorschrijft voor de waardering van goodwill, waardoor er niet op wordt afgeschreven, maar zij jaarlijks wordt gewaardeerd. Ook niet-beursgenoteerde bedrijven kunnen voor die methode kiezen. Impairment strookt volgens de belanghebbende met de strekking van art. 15ah(2) Wet Vpb, nu ook bij het volgen van die methode de bij de overdragende enititeit ontstane stille reserves niet benut kunnen worden door de overnemende maatschappij. Wel wordt de niet-bruikbaarheid van de goodwill voor verliesverrekening bij de verkrijger anders over de jaren verdeeld, maar dat gebeurt ook bij de methode van jaarlijkse afschrijving als de wet die afschrijving beperkt, zoals bij vastgoed (art. 3.25 Wet IB 2001). Zulke timing-verschillen doen niet af aan de verenigbaarheid van de impairment methode met de strekking van art. 15ah(2) Wet Vpb, nu het uiteindelijke resultaat hetzelfde is, aldus de belanghebbende.

De Staatssecretaris heeft het incidentele cassatieberoep beantwoord. Hij wijst erop dat het bij art. 15ah(2) Wet Vpb niet om werkelijke afschrijving gaat, maar om een winstcorrectie na binneneenheidelijke vermogensoverdrachten met het oog op toerekening van stille reserves aan de maatschappij bij wie die reserves zijn ontstaan. Art. 15ah(2) strekt er volgens de MvT uitdrukkelijk toe te bereiken dat een stille reserve "geleidelijk in de tijd door middel van afschrijving" aan de maatschappij wordt toegerekend die de reserve heeft gegenereerd. Hij verwijst naar de MvT-passage geciteerd in 4.10 hieronder. Gezien die strekking past het niet om bij het bepalen van de fictieve afschrijving bij de verkrijger te doen alsof die ervoor kan kiezen niet af te schrijven. De Staatssecretaris verwijst met instemming naar het in 2.14 hierboven geciteerde commentaar van Ruijschop (onderdeel ‘fiscale luchtfietserij’) op de uitspraak van de Rechtbank.